La plupart des nouveaux traders de crypto n’envisagent pas de se renseigner sur la psychologie du trading de crypto. Peut-être qu'ils pensent que c'est inutile et un peu « moelleux ». Cependant, comprendre les neurosciences du comportement commercial peut ne pas sembler machiste, mais vaincre le cerveau de survie demande des efforts considérables. En fait, la majorité des vétérans du trading à succès, quel que soit l'actif, partageront probablement le même sentiment selon lequel la psychologie est l'un des aspects les plus importants qui distinguent les traders qui ne réussissent pas et ceux qui réussissent.

De plus, notre cerveau nous laisse tomber lorsque nous essayons de naviguer dans le processus de trading ; Cela peut être financièrement et mentalement ingrat jusqu'à ce que vous preniez des mesures pour prendre conscience et gérer l'impact des émotions sur le trading de crypto.

Comprendre l'importance de la psychologie du trading

Avant tout ce que vous apprenez sur le trading de crypto, comprendre la psychologie du trading est essentiel pour améliorer vos résultats de trading.

Lorsque vous faites du trading, vous combattez le cerveau de survie. Tant que vous ne maîtrisez pas vos réactions émotionnelles, il est presque impossible de réaliser des bénéfices constants, de gérer les risques et de devenir un trader discipliné.

Vous pensez peut-être que vous êtes différent des 95 % de traders de crypto qui échouent. Après tout, vous êtes une personne intelligente, rationnelle et maître de vos émotions. Eh bien, j'y suis allé, j'ai fait ça et j'ai récupéré le T-shirt. Dans cet article, je vais vous aider à comprendre l’importance de la psychologie du trading pour une carrière réussie en crypto trading. En conclusion, vous disposerez d’outils puissants pour vous aider à naviguer sur le marché de la crypto comme un pro.

Votre guide de psychologie du trading de crypto : l'expérience et les qualifications de Jan

En 2018, j'ai commencé mon parcours commercial. Je fais partie de ces personnes extrêmement assidues qui passent chaque moment libre à apprendre un nouveau sujet. J'étais déterminé à maîtriser le processus de trading et à apprendre des professionnels.

Je suis devenu un ninja de l'analyse technique, capable de lire facilement les graphiques de trading et d'évaluer les supports et les résistances ainsi que les zones de sentiment du marché. J'ai ouvert un compte de trading démo avec un montant réaliste de 3 000 $ en argent fictif.

Dès le premier jour, j’ai réussi. Chaque jour, je faisais du profit. J'ai négocié de manière judicieuse et n'ai risqué que 1 % de mon compte et, en trois mois, j'ai doublé les 3 000 $. J'étais prêt, du moins c'est ce que je pensais.

J'ai ouvert un compte de trading réel et je me suis préparé mentalement à risquer mon argent. Les premiers mois, tout s'est bien passé. J'ai réalisé de petits bénéfices quotidiens. Puis, un jour, j’ai été pris au dépourvu par l’actualité économique et j’ai perdu quelques transactions. La perte m’a affecté plus que prévu, mais j’ai continué.

Malheureusement, cet incident a semblé déclencher une spirale négative. J'ai commis une mauvaise erreur de trading après l'autre alors que mes émotions devenaient incontrôlables. Je me souviens d'une perte de 8 $ qui m'a fait pleurer devant l'écran. Fou.

En six mois, j'avais perdu 40 % de mon compte. J’ai commencé à risquer davantage en essayant de récupérer les pertes, mais rien n’a fonctionné. C'est ce qu'on appelle souvent le trading de vengeance, ce qui est toujours une mauvaise idée car vous prenez des décisions basées sur l'émotion et la colère, et non sur une logique rationnelle. C'est l'équivalent de jeu désespéré de « J'ai juste besoin d'une main de plus » ou de « juste un tour de plus pour récupérer mon argent » dans un casino.

C'est une longue histoire, mais pour aller droit au but, après avoir regardé de nombreuses heures de vidéos sur la psychologie du trading, je savais que je devais reculer et réévaluer ou risquer de perdre la totalité de mon solde de trading. Après cela, j'ai arrêté le trading et j'ai commencé à étudier les neurosciences appliquées avec le Dr Sarah McKay de la Neuroscience Academy.

Le Dr McKay n'a aucune expérience en matière de trading, mais cela n'a pas d'importance ; Je voulais comprendre comment le cerveau fonctionnait pour identifier les déclencheurs mentaux qui provoquaient mon comportement étrange lors du trading. Le cours certifié a été une révélation, avec tant de moments « ah ha ».

Le message primordial était que notre cerveau n’a pas évolué depuis l’âge de pierre. Notre cerveau de survie est deux fois plus réactif à la perte qu’au gain. C'est pourquoi 95 % des traders de crypto perdent et pourquoi il est essentiel de comprendre la psychologie du trading pour devenir un trader mentalement discipliné.

Je terminerai mon histoire ici car ce guide complet de psychologie du trading est destiné à vous permettre de devenir un meilleur trader. Cependant, ma dernière remarque est qu'il m'a fallu quelques mois pour intégrer mon apprentissage à mon retour au trading. Après cela, un nouveau calme s’est installé. J'ai cessé d'être attaché au gain et à la perte, j'ai pu rester objectif et j'ai progressivement développé mon compte de trading.

Ce guide de psychologie du trading combine mon expérience de trading, mes connaissances en cryptographie et mon expertise en neurosciences pour vous aider à améliorer vos chances de devenir un trader de cryptomonnaie à succès.

Partie I : Concepts clés de la psychologie du trading

Définir la psychologie du trading

« Trading Psychology » couvre un éventail de choses à maîtriser lors du trading. Cette section donnera un aperçu rapide des éléments qui empêchent le succès de votre trading de crypto et comment les surmonter.

- Discipline

- Patience

- Esprit de décision

- Confiance

Nous avons chacun une personnalité commerciale différente, ce qui affecte notre approche du marché. Certains sont agressifs et confiants, tandis que d’autres sont plus hésitants et moins décisifs. Cependant, même la personne la plus rationnelle et la plus confiante peut être émotionnellement arrachée au trading.

Examinons les éléments sous-jacents de la personnalité commerciale et comment vous pouvez améliorer vos chances de succès.

Discipline commerciale

Lorsque vous serez prêt à trader, vous disposerez d'un ensemble de règles et de stratégies pour soutenir votre trading, telles que les suivantes : –

- Créer un plan de trading

- Stratégies de trading

- Gestion des risques

- Ayez toujours un stop-loss

- Points de sortie et d’entrée du commerce

- Ne pas s'accrocher aux transactions perdantes

- Taille du lot adaptée à votre capital commercial

- Prendre du profit au lieu d’en chercher plus

- S'en tenir à un ratio risque/récompense (RTR) raisonnable (tel que 1:3)

- Passez toujours plus de 30 minutes à analyser le marché de la cryptographie avant de négocier

Comment développer la discipline du trading

Créez un plan de trading et respectez-le à 100 %. Ajustez au fil du temps et évaluez quotidiennement vos performances conformément à votre plan, PAS le nombre de transactions que vous avez gagnées ou perdues. L’objectif est de devenir un meilleur trader de crypto car, en fin de compte, cela vous donnera une longévité commerciale à l’avenir.

Patience

L'impulsivité est une erreur de trading qui attire les nouveaux traders et constitue la principale cause de pertes. Le trading peut devenir addictif, et il existe un besoin urgent d'être « sur le marché » aussi souvent que possible.

Les traders qui peuvent retarder la gratification et effectuer moins de transactions réussissent bien mieux que ceux qui ne le peuvent pas.

Comment développer la patience commerciale

Tout d’abord, acceptez qu’il y ait toujours un autre échange. Vous ne manquerez rien si vous ne bénéficiez pas des grands mouvements du marché. Deuxièmement, créez une stratégie stricte de gestion des risques et n’entrez pas sur le marché à moins de pouvoir cocher toutes les cases pour évaluer le risque.

Entraînez-vous à clôturer des transactions perdantes et utilisez un stop loss suiveur si la transaction ouverte est rentable. Asseyez-vous sur vos mains, promenez-vous ou faites n'importe quoi pour briser l'impulsion émotionnelle de négocier lorsqu'il n'y a pas de commerce.

Capacité de décision commerciale

Même si vous êtes décisif dans votre vie quotidienne, vous pourriez découvrir de l'indécision lors du trading. Au lieu de vous fier à l’analyse technique et à une approche rationnelle du trading, vous pouvez suivre votre instinct concernant les transactions. Le problème avec cette approche est que parfois vous avez raison. En conséquence, vous avez maintenant un biais de confirmation (nous en parlerons plus tard) et pensez qu'utiliser votre instinct fonctionne très bien.

Si vous avez subi quelques pertes, votre indécision s'aggrave et vous vous abstenez de réaliser des transactions potentiellement rentables. Avec le recul, vous ne comprenez pas pourquoi vous vous êtes senti comme un cerf dans les phares, ce qui entame votre confiance.

Comment améliorer la décision commerciale

Il est essentiel d'avoir une stratégie de trading claire avec des règles. Avant d'ouvrir un nouveau poste, vous saurez ce qui suit : –

- Les signaux exacts du marché qui correspondent à votre stratégie

- Points d'entrée et de sortie (quand et pourquoi)

- Si le marché change soudainement, quelles décisions prendrez-vous

Si vous avez vraiment du mal à faire preuve de détermination, l'automatisation de vos transactions est un moyen de surmonter ce problème. Après l'analyse du marché, définissez un ordre en attente (avec stop loss) à un prix d'entrée et de sortie prédéterminé et sortez prendre un café. Soyez ferme sur le fait de ne pas interférer avec le commerce et laissez-le fonctionner.

Si l’automatisation du trading est un sujet sur lequel vous souhaiteriez en savoir plus, n’hésitez pas à consulter nos articles suivants :

Au lieu de vous appuyer sur des robots et des algorithmes de trading automatique, vous pouvez également vous tourner vers le Copy Trading où vous pouvez apprendre et copier les transactions de traders hautement qualifiés et souvent professionnels. Notre premier choix pour les plateformes de trading de copie cryptographique est Bitget, tandis qu'eToro est la meilleure plateforme pour les utilisateurs cherchant à copier les échanges des traders qui négocient des actifs traditionnels.

Confiance commerciale

La confiance vient avec l’expérience et la compréhension que le succès du trading de crypto ne dépend pas du nombre de gains que vous avez. Après plusieurs pertes, vous perdez confiance et vous arrêtez de trader ou commencez à prendre des risques considérables.

Les traders professionnels peuvent avoir un faible taux de gain, mais ont souvent un rapport risque/récompense (RTR) élevé, tel que 1:5, ce qui signifie que leur gain sera cinq fois supérieur à leur perte. Cela signifie qu'une transaction de 10 $ rapporterait 50 $, ce qui entraînerait un gain couvrant cinq pertes potentielles.

Les nouveaux traders font souvent l'erreur de risquer 1:1, ce qui est un échec garanti à long terme. De nombreux traders expérimentés feront la comparaison avec un casino, où la maison affiche un taux de réussite de 51 %, laissant au joueur un taux de réussite de 49 %. De simples statistiques nous indiquent qu’au fil du temps, la maison gagnera, ce qui permet aux casinos de rester rentables. Un joueur ne sera jamais rentable à long terme avec un taux de réussite de 49 %, risquant le même risque qu'il ne gagnera avec un ratio de 1 : 1.

Les commerçants de détail sont en fait désavantagés. Dès le départ, le courtier/la bourse prélève des frais de négociation ou leur réduction (appelée spread), ce qui signifie que votre transaction commence déjà avec un résultat net négatif en termes de profit. Cela signifie qu'un RTR 1:1 est déjà, pas techniquement, un 1:1.

Les traders de détail négocient également souvent contre des sociétés et des institutions d'investissement ayant accès à une équipe d'analystes, des ressources, des outils et des « connaissances privilégiées » auxquelles les traders de détail ne peuvent pas accéder, ce qui nous désavantage encore davantage, c'est pourquoi nous sommes souvent qualifiés de « stupides ». » argent. Un exemple intéressant de la façon dont l’argent « stupide » est manipulé par les entreprises et les institutions est la méthode connue sous le nom de méthode Wyckoff. Ce n’est qu’un exemple parmi tant d’autres.

C'est pourquoi il est crucial d'avoir un ratio RTR supérieur à 1:1. De nombreux traders débutants sont surpris de découvrir que certains traders très performants n'ont qu'un taux de victoire de 20 %, mais si votre RTR est adapté, gagner 20 % est tout ce dont vous avez besoin.

Comment améliorer la confiance commerciale

Acceptez que vous perdrez. Cela fait partie du « jeu ». Un trading réussi ne consiste pas à éviter les pertes, car cela est impossible, même pour les traders les plus expérimentés.

Détournez votre attention vers les objectifs de processus. Engagez-vous à améliorer quotidiennement vos compétences en trading et votre confiance augmentera à mesure que vous verrez les résultats.

Nous vous recommandons de trader avec un compte démo pendant plusieurs mois, afin que vous puissiez travailler sur des stratégies de backtesting et créer un plan de trading. De plus, si le trading en direct vous met en confiance, utilisez votre compte démo pour reconstruire vos compétences.

Nous terminerons cette section avec un extrait d’informations intéressantes. Les pilotes font de meilleurs traders que les avocats. Pourquoi? Cela n'a pas de sens. Les avocats ne sont-ils pas des penseurs rationnels et critiques ?

Oui c'est vrai.

Cependant, les pilotes apprennent à gérer leurs émotions grâce à des vols simulés lorsqu’ils s’entraînent au vol. À plusieurs reprises, ils écrasent des avions dans la simulation jusqu'à ce qu'ils s'épuisent et s'en vont, ou ils maîtrisent leurs émotions pour devenir des pilotes calmes et lucides, capables de gérer les risques.

Partie II : Gestion émotionnelle dans le trading

Les émotions créent des changements physiologiques dans le cerveau et le corps. Le système nerveux réagit automatiquement aux stimuli et nous avons une réaction physique. Lorsque nous ne pouvons pas contrôler nos émotions ou ne sommes pas conscients de celles-ci, cela peut conduire à des scénarios désagréables.

Les dangers du trading émotionnel : du trading de vengeance à la vente de panique

Le trading émotionnel tue les comptes, et rester pris dans le cycle ruinera votre plaisir de trader.

Un commerçant expérimenté m'a dit un jour : « Jan, le marché ne se soucie pas de toi. » Il m'a fallu quelques années pour comprendre ce qu'il voulait dire. Parfois, vous pouvez avoir l'impression d'agir comme un fou, d'effectuer des transactions imprudentes, de vous venger d'une perte et de vous mettre en colère contre le marché de la cryptographie.

Les commerçants de détail n’influencent pas les prix du marché, mais si une crypto-baleine ou une institution retire soudainement 3 millions de dollars d’Ethereum (ETH), cela fera mal et vous ne pourrez rien faire. Vous n’avez probablement aucune idée de la raison pour laquelle le marché a soudainement changé et vous ne pouvez pas prendre une décision éclairée.

Dans des moments comme celui-là, les traders débutants se mettent en colère ou sont frustrés. Ils commencent à paniquer en achetant ou en vendant et en essayant de deviner ce que le marché va faire ensuite.

Quand tout est fini et que vous arrêtez de trader, vous vous sentez idiot. Pris dans un tourbillon d'émotions, vous avez effacé une grande partie de votre compte. Vous jurez que cela ne se reproduira plus, mais cela se produit plusieurs fois. Au bout d’un certain temps, vous perdez confiance en votre capacité à agir de manière rationnelle, ce qui entraîne toutes sortes de répercussions, comme une perte de confiance et une incapacité à prendre des décisions.

Cette section vous aide à comprendre les émotions qui peuvent affecter vos résultats de trading et fournit des suggestions pour vous aider à améliorer vos réponses émotionnelles.

Conscience émotionnelle : reconnaître vos émotions

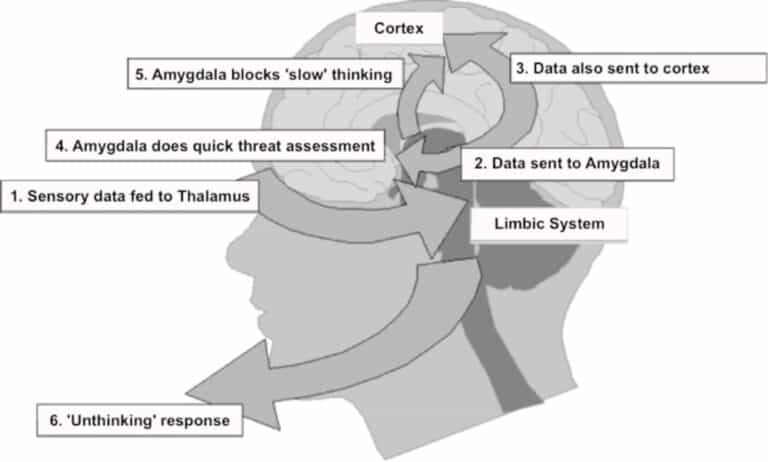

Vous pouvez ressentir de la peur et l’amygdale déclenche la réaction de peur. Vous commencez à transpirer ou à retenir votre souffle. Vos mains se serrent, votre fréquence cardiaque augmente, vos muscles se tendent et vous vous penchez vers votre ordinateur portable alors que vous regardez votre transaction sombrer dans une perte.

Tout ce qui précède se produit à votre insu. Une fois que vous aurez pris conscience des changements physiologiques et que vous saurez gérer vos émotions, vous pourrez mieux maîtriser le crypto trading.

Les 5 réponses émotionnelles les plus courantes au trading sont : –

- Peur

- Avidité

- Espoir

- Frustration

- Ennui

Cette section explore les cinq réponses émotionnelles avec des lignes directrices pour les gérer.

Peur

Nous sommes deux fois plus réactifs face à une défaite qu’à une victoire. Nous nous transformerons en bretzel pour éviter les pertes, c'est alors que des problèmes surviennent dans le trading. Les traders expérimentés apprennent à gérer la réaction de peur au fil des années passées à trader. Cependant, cela surprend souvent les nouveaux traders.

Le problème est que la peur est une réponse physiologique qui obscurcit le jugement rationnel et met le cerveau en mode combat ou fuite.

Lorsque vous avez peur, vous êtes plus susceptible d'impulser ou de vous venger d'une transaction, de clôturer une transaction trop tôt ou trop tard. Cela peut également vous empêcher d’exécuter un marché de peur de vous tromper.

De nombreux traders professionnels racontent avoir fait exploser de nombreux comptes de trading, se sentant dégonflés et voulant abandonner. Cela peut prendre des années pour développer la mentalité commerciale, ce qui n’est pas sexy.

De nombreuses publicités de supposés « gourous du trading » vous narguent avec des histoires sur le fait de gagner 5 000 $ par jour au cours de votre premier mois. Je vais vous le dire maintenant ; il y a plus de chances que vous chevauchiez une licorne rose vers la lune que de réaliser des bénéfices commerciaux constants dès le départ.

C'est un travail difficile de développer vos compétences commerciales. Lorsque vous acceptez ce fait et que vous vous donnez le temps de maîtriser la psychologie du trading, vous êtes bien en avance sur la plupart des traders débutants. De plus, vous y arriverez probablement plus rapidement.

Comment gérer la peur

Il est difficile de surmonter la réaction émotionnelle face à la peur. Cependant, la planification préalable est le secret du succès : –

- Apprenez l’analyse technique, fondamentale et des sentiments : certains traders utilisent les trois formes d’analyse, et d’autres préfèrent une ou deux méthodes. Quoi qu’il en soit, cela peut vous aider à prendre des décisions rationnelles.

- Pratiquez la respiration profonde : la respiration profonde ralentit la réaction de peur.

- Éloignez-vous des graphiques : regarder une transaction stimule la dopamine, ce qui peut déclencher la peur et l'excitation.

- Automatisez les transactions : après analyse, soumettez un ordre en attente pour un prix prédéterminé et partez. Suivez toujours la règle n°3.

Avidité

Votre transaction affiche un bénéfice. Vous êtes à un pip ou deux de votre sortie prédéterminée et, à la place, vous la déplacez, en espérant un peu plus de profit. Puis, bon sang, le marché s’inverse soudainement et vos bénéfices diminuent. Vous tenez bon, en espérant que cela reviendra, mais ce n’est pas le cas.

Une autre habitude gourmande consiste à ouvrir trop de transactions simultanément, dans l’espoir de réaliser un gros profit. Vous devenez aveugle au fait que vous risquez plus de 1 % de votre compte et devenez émotionnellement attaché au gain.

La cupidité affecte vos décisions. Vous prenez des lots de plus grande taille, ajoutez des positions aux transactions gagnantes et oubliez les risques.

Comment gérer la cupidité

Créez un plan de gestion des risques et ne vous écartez pas des règles.

Une deuxième règle consiste à arrêter de surveiller vos transactions. Les chances de faire du trading impulsif sont élevées car votre cerveau devient accro au frisson du trading. Il est courant que les traders fixent leurs niveaux de stop loss et de profit comme prédéterminés par leur plan d'analyse et de gestion des risques et s'en vont une fois que la transaction est placée et permet de se dérouler. Cela permet d’éviter la tentation de microgérer le commerce en direct et de laisser la peur ou la cupidité perturber votre plan de gestion des risques.

De plus, ayez un rapport risque/récompense élevé. Comme mentionné précédemment, c'est un excellent moyen de réaliser moins de transactions et de devenir plus rentable.

Espoir

Les nouveaux traders sont trop optimistes quant à leurs transactions. Voici trois scénarios typiques : –

- Vous conservez une transaction perdante en espérant que le marché s'inversera.

- Vous ajoutez plus de positions à une transaction gagnante pour réaliser plus de profits.

- Vous modifiez le point de sortie d'une transaction rentable en espérant plus de profit.

Les trois éléments ci-dessus finiront par endommager votre compte.

Comment empêcher l'espoir d'affecter vos décisions

Avant de prendre une décision commerciale, j'ai appris à me demander : « Que ferait un trader professionnel ? Ils ne comptent pas sur l’espoir mais considèrent le trading comme une carrière sérieuse et non comme un jeu.

Fixez-vous des objectifs commerciaux réalistes et concentrez-vous sur le processus plutôt que sur le résultat. Ne comptez jamais sur l’espoir. Apprenez à réduire vos pertes dès le début et attendez un signal de marché aligné sur votre plan de trading.

Frustration

La frustration est l’une des émotions les plus ennuyeuses que nous ressentons lors du trading. Vous pourriez vous retrouver à crier sur l'écran d'un marché qui ne peut pas vous entendre et ne se soucie pas de vous.

Le problème est que nous pensons que le marché de la cryptographie agit de manière logique, et rien ne pourrait être plus éloigné de la vérité. Cela ne suit pas un modèle linéaire. Les tendances ne montent ou ne descendent pas en ligne droite, et un tweet d’un influenceur peut faire chuter le marché en quelques secondes.

Vous vous sentirez parfois frustré parce que vous êtes un être humain normal. J'aurais aimé le savoir. Il est beaucoup plus facile de gérer vos émotions lorsque vous comprenez à quoi vous faites face.

Comment gérer la frustration

Il est peu probable que vous vous sentiez frustré si vous développez quotidiennement votre compte de trading, avec des bénéfices dépassant systématiquement les pertes. Par conséquent, il est logique de gérer vos pertes en définissant des stop loss et en ayant un rapport risque/récompense élevé.

Acceptez que de la frustration puisse parfois survenir, mais essayez de rester détaché et curieux de l'expérience.

Ennui

Vous ne vous attendez peut-être pas à l’ennui dans le cadre du processus de trading, mais cela arrive.

Parfois, le marché de la cryptographie se consolide, ce qui peut durer des mois. Il n'y a aucun mouvement de prix et, par conséquent, peu d'opportunités de trading. Si vous êtes devenu accro à la poussée de dopamine liée aux transactions ouvertes, vous risquez de vous ennuyer.

Ce qui se passe ensuite, c'est que vous commencez à créer des transactions là où il n'en existe pas. Les traders professionnels nous disent souvent qu’ils ont réussi lorsqu’ils ont pu rester détachés de l’activité du marché. Lorsque le marché s'apaise, ils trouvent d'autres choses à faire parce qu'ils savent par expérience que le trading, pour le plaisir, entraîne des pertes.

Comment éviter le trading impulsif de l'ennui

Considérez un marché calme comme une opportunité d’utiliser votre temps pour mettre en pratique vos compétences en trading avec un compte démo. Essayez de développer de nouvelles stratégies, d'affiner votre plan de trading et de créer votre compte démo avec un bon plan de gestion des risques.

Contrôle émotionnel : garder vos émotions sous contrôle

Maintenant que vous comprenez à quel point vos émotions affectent votre expérience de trading, quelles mesures pouvez-vous prendre pour gérer la réponse émotionnelle ?

Tout d'abord, il est crucial de préparer une séance de trading : –

- Évaluez votre état émotionnel avant de trader : Si vous venez de vous disputer avec votre partenaire et que vous vous sentez instable, ce n'est probablement pas le bon moment pour échanger.

- Pratiquez la respiration profonde : Avant d’ouvrir les cartes, asseyez-vous confortablement et respirez profondément. Une méthode consiste à inspirer en comptant jusqu'à quatre et à expirer en comptant jusqu'à quatre jusqu'à ce que vous vous sentiez détendu.

- Vérifiez votre plan de trading : Imprimez votre plan et votre stratégie. Il peut être utile d’avoir une liste de contrôle. Assurez-vous de connaître vos objectifs, vos niveaux de risque ainsi que vos points d’entrée et de sortie.

- Méditer: La méditation peut sembler légère, mais de nombreux professionnels ne jurent que par elle pour contribuer à améliorer l’équilibre émotionnel et, par la suite, les résultats commerciaux. Cela peut réduire votre niveau de stress et calmer votre cerveau de survie.

Un autre facteur pour devenir un trader de crypto rentable est de décider quand trader. En moyenne, nous prenons environ 35 000 décisions par jour. Plus les décisions sont prises, plus la qualité des décisions se détériore, conduisant à une fatigue décisionnelle.

Il est donc avantageux de négocier tôt le matin, lorsque votre cerveau est frais. J'ai commis cette erreur dès le début en restant assis toute la journée devant mon ordinateur portable à regarder les classements. Une fois diplômé en neurosciences, j’ai changé mes habitudes et je n’ai pas passé plus de deux heures à analyser et à prendre des métiers le matin.

Finalement, j'ai atteint un point où j'analysais les graphiques le lundi matin, sélectionnais mes transactions, définissais les ordres en attente et ne regardais mon compte de trading que le vendredi après-midi. Cela m’a pris plus de deux ans pour y parvenir.

S’il n’y a aucune transaction potentielle, évitez de laisser votre esprit croire qu’il y en a. Devenez maître de l’art de s’éloigner et d’attendre un autre jour.

La gestion de vos émotions peut être l'un des éléments les plus puissants pour maîtriser votre trading et obtenir des résultats plus positifs.

Partie III : Pièges psychologiques courants dans le trading

Nous sommes confrontés à des centaines de préjugés inconscients, et nombre d’entre eux peuvent affecter nos décisions et nos résultats commerciaux. Un biais est un raccourci heuristique créé par le cerveau pour limiter les ressources et accélérer le processus de décision. En réalité, les biais cognitifs entravent souvent notre réflexion, et pas dans le bon sens.

Cette section examine cinq biais cognitifs qui influencent les décisions des traders. L’astuce consiste à découvrir et à remettre en question nos préjugés au lieu de permettre au cerveau de décider sans notre contribution rationnelle.

- Biais rétrospectif : Que se passe-t-il après la clôture de la transaction.

- Biais de confirmation: Le cerveau cherche la confirmation d'une croyance.

- Biais d’excès de confiance : Quand la confiance devient autoritaire

- Aversion aux pertes : FOMO : La peur de perdre

- Biais d’ancrage : Coincé sur la première information

Biais rétrospectif

Le biais rétrospectif est l’une des expériences de trading les plus frustrantes. Par exemple, vous voyez une transaction d’achat potentielle pour Ethereum (ETH) mais décidez de ne pas entrer sur le marché. Plus tard dans la journée, le prix de l’Ethereum augmente de 20 % et continue d’augmenter. Vous vous en voulez de ne pas avoir accepté l'échange parce que vous « saviez que le prix allait augmenter ». C'est un biais rétrospectif.

Il est facile d’en être sûr avec le recul. Le problème survient lorsque vous ne remarquez pas toutes les fois où vous n'aviez pas raison et commencez à effectuer des transactions en fonction de votre (apparente) certitude.

Un trading réussi ne consiste pas à avoir raison. Un trading infructueux ne signifie pas se tromper. L'astuce pour devenir un trader rentable est de maîtriser le processus de trading et de rester indifférent quant à savoir si vous avez raison ou tort. Vous pouvez perdre une bonne transaction et gagner une mauvaise transaction. C'est le marché qui décide, pas nous.

Comment prévenir les préjugés rétrospectifs

C'est une excellente idée de tenir un journal commercial quotidien. Gardez des notes sur les transactions que vous n'effectuez pas ainsi que sur celles que vous effectuez, ainsi que sur le résultat de la transaction.

Créez une liste de contrôle dans votre journal pour savoir ce que vous avez ressenti avant, pendant et après avoir effectué une transaction. Énumérez des choses comme : –

- Confiance

- Certitude

- Craintif

- Détendu

- Optimiste

À la fin de la journée, évaluez vos réactions émotionnelles aux transactions et mesurez-les par rapport aux résultats hebdomadaires et mensuels. Après plusieurs mois, vous devriez remarquer une tendance dans vos décisions de trading.

Biais de confirmation

Tout ce que fait le cerveau est de protéger les ressources. Le biais de confirmation peut vous aveugler sur ce qui se passe réellement sur les graphiques. Par exemple, supposons qu’Ethereum (ETH) ait une tendance à la hausse depuis plusieurs mois. Vous avez fait votre analyse technique et êtes sûr que la tendance va se poursuivre.

Supposons qu'Ethereum (ETH) franchisse un point de résistance historique et que vous soyez convaincu que vous profiterez sûrement de cette transaction. Ensuite, le prix recule. Vous n'êtes pas inquiet. C'est une correction du marché. Cela arrive.

Le prix de l’Ethereum (ETH) continue cependant de baisser. Vous rencontrez maintenant de l’incertitude, mais vous avez bon espoir que le prix s’inversera et augmentera. Ce n'est pas le cas. Vous ne parvenez pas à réduire vos pertes et la transaction se clôture.

Maintenant, vous regardez les graphiques et vous vous sentez idiot. Pourquoi n'avez-vous pas pu constater que le prix s'inverseait avec une certaine force vers une zone de support ? C'est si clair maintenant, mais c'est trop tard.

Comment surmonter le biais de confirmation

Une astuce qui m'a aidé a été d'analyser les graphiques pour un « achat » et une « vente », quelle que soit mon opinion initiale. Oui, cette technique signifiait que j'effectuais moins de transactions car après avoir examiné les deux options, il apparaissait souvent que l'une ou l'autre était viable.

Lorsque vous prenez une décision, remettez-la constamment en question, même si vous vous sentez en confiance. Le biais de confirmation cache les faits à notre cerveau. Restez vigilant face à la complaisance et à l’excès de confiance en ne faisant pas confiance à ce qui « vous semble » juste et, au lieu de cela, développez un esprit curieux et ouvert aux résultats potentiels.

Biais d’excès de confiance

La pire chose qui puisse arriver à un nouveau trader est d’avoir un premier succès. Cela vous amène à surestimer vos capacités de trading. Comme moi, vous commencez à penser que vous êtes unique et que vous faites partie des 5 % de traders à succès.

Quand quelque chose ne va pas, vous ne pensez pas qu’il s’agit d’un manque de capacité et vous pouvez prendre plus de risques. Même si vous avez besoin de confiance, il est préférable de rester humble quant à vos succès commerciaux.

Les choses typiques que j'ai vues chez les traders trop confiants étaient : –

- Négocier des lots de grande taille.

- Ne pas avoir de stop loss parce qu'ils ont « surveillé » leurs transactions.

- Partager des conseils avec d'autres débutants.

- Ignorer les conseils des commerçants professionnels.

- A défaut d’avoir un plan de trading ou une stratégie backtestée.

- Jeter de l'argent après l'autre avec une séquence de défaites.

Presque sans exception, ces traders trop confiants et égocentriques font sauter leurs comptes de trading. Certains ont disparu la queue entre les jambes. D’autres n’ont pas réussi à tirer la leçon de la perte de tout leur argent, ont mis davantage sur leur compte de trading et ont à nouveau perdu le tout.

Comment éviter les biais d’excès de confiance

Même si faire partie d’une communauté de traders est agréable, cela peut conduire aux scénarios évoqués ci-dessus. Vous voulez faire vos preuves, mais vous sentez que vous n'êtes pas assez bon lorsque vous voyez des résultats positifs de la part de traders confiants.

Si vous le pouvez, associez-vous à un trader sensé qui prend la gestion des risques au sérieux. Soyez responsable de votre processus de trading, plus que de vos résultats. Si vous souhaitez échanger des crypto-monnaies à long terme, soyez honnête à propos de votre trading. Devenez-vous trop confiant et prenez-vous plus de risques avec des lots de plus grande taille ? Tenez un journal commercial afin de pouvoir suivre les décisions que vous prenez.

Respectez un plan de gestion des risques consistant à ne risquer pas plus de 1 % de votre compte, ce qui signifie que si vous disposez de 1 000 $, votre exposition maximale serait de 10 $ par transaction. Steady remporte la partie.

Biais d’aversion aux pertes

Une fois que vous commencez à trader en direct, le biais d’aversion aux pertes peut se manifester. Vous voulez gagner, et perdre, c’est nul, surtout si vous subissez une succession de pertes. Cependant, lorsque nous avons peur de perdre, cela affecte la prise de décision.

Ce biais indique que nos émotions sont plus fortes lorsque nous perdons que lorsque nous gagnons. Lorsque les traders annoncent fièrement qu’ils n’échouent jamais, prenez ce commentaire avec des pincettes. Même les meilleurs traders du monde subissent des pertes.

Comment surmonter le biais d’aversion aux pertes

Acceptez pleinement que gagner et perdre sont étroitement liés. L’astuce n’est pas d’éviter de perdre mais de se concentrer sur l’augmentation de la taille de vos gains. Fixer un ratio risque/récompense élevé vous donne une « marge de manœuvre » pour les pertes. De nombreux traders expérimentés recommanderont un RTR minimum de 1:3 dans le cadre de votre plan de trading.

Les traders débutants évaluent généralement les gains potentiels avant d'exécuter une transaction, mais ne parviennent pas à calculer le coût d'une perte. Engagez-vous à négocier un maximum de 1 % de votre capital commercial pour chaque transaction. Trouvez une meilleure transaction si le risque ne peut pas rapporter au moins trois fois la récompense.

La peur de la perte met notre système limbique en marche, déclenchant l’amygdale. Lorsque cela se produit, nous perdons l’accès à notre cortex préfrontal (le président du cerveau) et la réaction de combat ou de fuite contourne notre capacité de rationalisation.

Biais d’ancrage

Nous accordons naturellement de l’importance à la première information qui nous est donnée. Cela devient familier, un point d’ancrage ou de référence. Par exemple, supposons que vous ayez négocié du Bitcoin (BTC) à 23 000 $ après que votre analyse graphique ait montré une zone dans laquelle le prix du Bitcoin a historiquement grimpé. Par deux fois, dans cette zone historique, vous avez réalisé un bon profit.

La troisième fois, en raison d'un biais d'ancrage, vous vous fiez aux données passées et ne voyez pas que l'action des prix n'évolue pas de la même manière qu'auparavant. Vous effectuez vos transactions, qui sont ensuite perdantes parce que vous vous attendez à ce que la situation soit la même que les fois précédentes.

Comment surmonter le biais d’ancrage

Évitez de vous lancer dans des transactions sans prendre de décision et remettez constamment en question votre ancrage. Le biais d’ancrage peut nous faire devenir des traders paresseux. C'est encore une fois la manière dont le cerveau protège les ressources.

Reconnaissez que celui qui est familier dans le trading de crypto-monnaies n'est pas votre ami. Passez du temps à réfléchir, à lire votre journal de trading et à souligner les moments où le biais d’ancrage vous a causé des ennuis.

Le biais d’ancrage peut être difficile à surmonter, mais si vous ralentissez tout et adoptez une approche étape par étape dans la sélection des transactions, vous pouvez avoir un impact significatif sur vos résultats de trading.

Nous avons tous des biais cognitifs dont nous n’avons pas conscience. Cependant, en tant que trader de crypto, apprendre ce qu’ils sont et comment les surmonter vous sera bénéfique.

Partie IV : Comment la pression sociale affecte la psychologie du trading

La pression sociale peut influencer considérablement nos croyances, nos valeurs et nos décisions ultérieures. Comme le cerveau n’a pas évolué depuis des centaines d’années, nous avons toujours le besoin social de nous intégrer à la « tribu ». À l’âge de pierre, nous n’aurions pas survécu seuls. Nous avions besoin d’une communauté pour nous aider à chasser et éviter d’être mangés par les dinosaures.

Cependant, la pression sociale dans le trading vous amènera à remettre en question votre analyse, à prendre des décisions basées sur les opinions des autres et à perdre l'incapacité d'apprendre de vos expériences uniques.

Élevage

Si vous suivez d’autres traders, faites confiance à leurs recherches plutôt qu’aux vôtres et reproduisez leurs transactions, vous êtes tombé dans une mentalité de troupeau.

Regardons un exemple hypothétique :

Steve se débrouillait bien avec le trading de crypto. Il a gagné 25 000 $ grâce au trading au cours de sa première année, mais a trouvé la vie solitaire. Sur la recommandation d'un ami, il rejoint un groupe commercial. Le leader avait un style de trading différent de celui de Steve et le reste du groupe a adopté ses méthodes. Steve, cependant, se sentait confus. Son analyse hebdomadaire ne correspondait pas aux autres. Il n'aimait pas la méthode de recherche du leader mais se sentait obligé de faire la même chose que les autres.

Au bout de quelques mois, Steve a cessé d’apprécier le trading. Le chef du groupe l’a fait se sentir incompétent et il a perdu confiance. Six mois plus tard, Steve a abandonné le trading après avoir perdu 65 % de son solde commercial.

Comment éviter la mentalité de troupeau

Faites-vous confiance. Tu as ça. Consacrez votre temps à devenir maître du processus de trading à votre manière. Oui, apprenez des autres, mais comprenez que vous êtes unique et que ce qui pourrait fonctionner pour les autres peut ne pas convenir à votre personnalité commerciale. Apprenez de vos erreurs et reconnaissez quand vous ressentez de la pression face aux autres traders.

Rumeurs

Les médias de l’industrie de la cryptographie regorgent de rumeurs et d’affirmations non vérifiées qui pourraient influencer vos décisions. Supposons que, sur le marché des crypto-monnaies, le prix du Bitcoin augmente. Vous ne voulez rien manquer, alors vous achetez du Bitcoin sans analyser les graphiques.

L'échange peut fonctionner, mais les rumeurs coûtent souvent cher aux traders débutants.

Comment éviter les rumeurs

Il est impossible d’éviter les fausses nouvelles et les rumeurs, mais vous pouvez choisir comment vous réagissez. La plupart des histoires proviennent d'une analyse fondamentale ou d'une analyse des sentiments, mais tiennent compte de la fiabilité de la source.

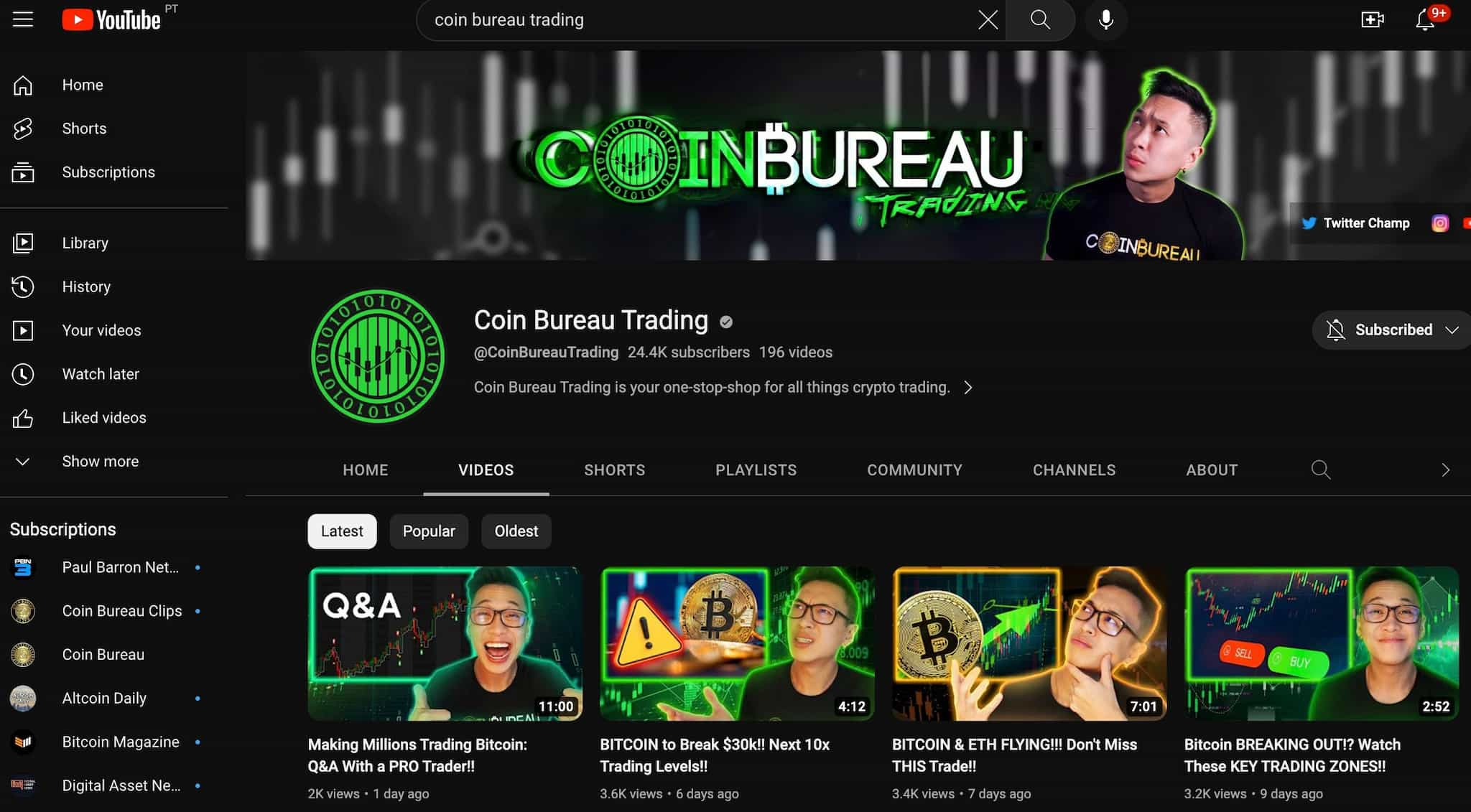

Respectez votre plan de gestion des risques et de trading. Faites vos propres recherches et abonnez-vous à la newsletter Coin Bureau et à la chaîne YouTube (plus de 2 millions d'abonnés et ZÉRO publicités) pour un contenu à jour avec des sources précises. Pour garder le pouls des marchés de la cryptographie, les ressources suivantes peuvent vous aider :

Vous pourriez également être intéressé à consulter notre chaîne de trading Coin Bureau, où Dan (The Champ) enseigne le métier du trading. Dan est un trader professionnel et financé avec plusieurs années d'expérience en trading sur plusieurs actifs, vous y apprendrez donc certainement quelque chose.

Concours

Il est naturel de se comparer aux autres traders, surtout quand on a peu d'expérience. Le trading étant une pratique solitaire, il est également naturel de vouloir interagir avec ses pairs et professionnels.

Être en concurrence avec d’autres traders peut conduire à de mauvaises habitudes. Le trading a un taux d'échec élevé pour de nombreuses raisons, et l'une d'entre elles est qu'il peut devenir motivé par l'ego lorsque les traders obtiennent un certain succès.

Comment vaincre la concurrence

N’oubliez pas que de nombreuses personnes partagent leurs réussites mais pas leurs échecs. Cela peut sembler intimidant et vous inciter à intensifier vos efforts pour rivaliser.

John a remarqué qu'un trader publiait constamment sur un groupe Facebook privé les centaines de dollars qu'il gagnait par transaction. Des dizaines d'autres commerçants ont été impressionnés et ont voulu imiter le commerçant (alias le joueur).

Cependant, lorsqu'il a été interrogé, le trader « à succès » n'avait pas de stop loss, a négocié des lots énormes et a fait sauter plusieurs comptes. Il considérait le trading comme un jeu.

N’oubliez pas que ce que vous voyez ne représente pas toujours toute l’histoire.

Concentrez-vous sur l'amélioration de votre trading, de vos biais cognitifs et de votre état d'esprit de trading. Beaucoup de mes pairs et moi sommes d’accord sur le fait que si vous êtes sérieux au sujet de votre « métier », le trading devient un voyage de développement personnel.

Partie V : Construire un état d'esprit commercial solide

Vous avez peut-être entendu le terme « mentalité commerciale » et vous vous demandez ce que c'est et comment y parvenir.

La mentalité commerciale est une autre façon de définir la psychologie du trading, intégrant la patience, la discipline, la gestion des risques, le comportement et la personnalité.

Dans cette section, nous explorerons les quatre attributs suivants de l'état d'esprit commercial : –

- Patience

- Discipline

- Confiance

- Adaptabilité

« La psychologie du trading fait référence aux émotions et à l'état mental qui contribuent à dicter le succès ou l'échec du trading de titres. La psychologie du trading représente divers aspects du caractère et des comportements d'un individu qui influencent ses actions commerciales. La psychologie du trading peut être aussi importante que d'autres attributs, tels que les connaissances. , l'expérience et les compétences nécessaires pour déterminer le succès commercial. (Source : Investopedia)

Un état d'esprit commercial est une composante émotionnelle du processus de prise de décision d'un trader et la réponse à la peur et à la cupidité.

Développer la patience : l’art d’attendre

Lorsque vous commencez à trader, vous découvrirez peut-être rapidement une envie d'être sur le marché et d'effectuer des transactions en direct. Cela peut amener à prendre des risques. Vous pourriez vous ennuyer ou être frustré si votre analyse ne révèle pas de transaction potentielle.

Après cela, vous abaissez vos normes, vous vous écartez de votre plan et de votre stratégie de trading et recherchez quelque chose qui ressemble à une transaction.

Nous le faisons tous.

Le sur-trading est une habitude. Pratiquez plutôt l’art d’attendre. Créez une liste de contrôle pour saisir une transaction. Par exemple, l'exemple ci-dessous vous donne une idée : –

- Si le signal X apparaît, vérifiez Y

- Si X et Y sont favorables, prenez la transaction (en attente ou au marché)

- N'acceptez que des transactions avec un RTR minimum de 1:3

- Ne risquez pas plus de 1 % par transaction

- Définir un point d'entrée et de sortie

- Le stop loss ne devrait pas dépasser X $

Pensez comme un tireur d'élite commercial. Ne « tirez » que lorsque les conditions sont favorables et que vos chances d’atteindre la « cible » sont élevées.

Discipline : respecter votre plan de trading

De nombreux traders débutants n’ont pas de plan de trading. C'est comparable à passer des examens pour un diplôme sans années d'études. Un plan de trading vous aide à rester sur la bonne voie car vous disposez de règles et de lignes directrices claires, ce qui réduit les ressources cérébrales nécessaires à la prise de décision. Vous pouvez rapidement vous référer au plan de trading si vous êtes soudainement pris par vos émotions.

Votre plan de trading pourrait être similaire à une liste de contrôle. Cela n’a pas besoin d’être compliqué. En effet, plus c’est simple, mieux c’est, car vous avez plus de chance de le suivre.

James Clear a écrit le livre « Atomic Habits ». L'une de ses techniques comprend l'empilement d'habitudes. Un exemple pourrait être : « Lorsqu’un signal potentiel du marché apparaît, je passerai 15 minutes à analyser les graphiques. »

Une fois que vous maîtrisez cette couche, vous pouvez en ajouter une autre, par exemple : « Après avoir analysé les graphiques, j'évaluerai le risque. Je n’accepterai pas l’échange s’il est supérieur à 1 % ou inférieur à 1 : 3 RTR.

La discipline est reine. Une fois maîtrisé, il améliorera tous les domaines de votre vie et vous permettra d’atteindre des niveaux plus élevés de réussite et de maîtrise.

Confiance : faire confiance à votre stratégie de trading

Il faut du temps pour instaurer la confiance commerciale. En cours de route, vous pourriez rencontrer des incidents qui ébranleront votre confiance. Cependant, au lieu de considérer les pertes ou les erreurs comme des échecs, considérez-les comme des opportunités d’apprentissage.

La société a stéréotypé l’échec comme quelque chose à éviter (à tout prix). Quand j’ai commencé à trader, j’aurais aimé que quelqu’un me dise que c’était normal d’échouer et que je deviendrais un meilleur trader si j’acceptais l’échec.

La définition de la folie (apparemment) est de continuer à répéter quelque chose qui ne fonctionne pas. Nous devenons le papillon de nuit qui se bat contre l'ampoule. Malheureusement, je sais par expérience que nous, les traders, répétons souvent de mauvaises habitudes, nées parfois de l'espoir qu'une situation s'améliorera comme par magie.

Aucune fée magique du commerce ne vient vous sauver. Ce qui se passe sur les graphiques reflète ce que nous faisons ou ne faisons pas.

Adoptez des qualités telles que la détermination, l’adaptabilité, la persévérance et la curiosité. Si une transaction est perdante, cela ne signifie pas nécessairement que vous vous êtes trompé dans votre analyse. Le marché de la cryptographie est volatil. Vous aurez parfois l'impression de faire du rafting en eaux vives avec une bande de requins qui attendent de vous dévorer au bas du trajet.

Devenez curieux des victoires et des défaites. Analysez ce qui s'est passé, notez les détails dans votre journal de trading et étudiez les graphiques après la clôture de la transaction pour identifier tout biais cognitif défectueux qui a affecté votre décision.

Adaptabilité : s'adapter aux changements du marché

Négocier n’importe quel instrument financier est un défi. C'est une courbe d'apprentissage pour tout le monde, et certains n'arrivent jamais au bout. Le marché de la cryptographie est particulièrement volatil et peut souvent dérouter les traders inexpérimentés.

Le marché évolue de seconde en seconde. Si vous regardez un graphique sur cinq minutes, il peut apparaître comme une tendance haussière, une consolidation sur un graphique sur une heure et une tendance baissière sur le graphique journalier. Comment décidez-vous quel graphique utiliser pour l’analyse pour plus de précision ?

Pour établir une tendance, commencez par le graphique journalier. Identifiez les zones de support et de résistance historiques et évaluez où se situe l’action des prix en fonction de ces niveaux.

Après une longue période de consolidation (voir le graphique ci-dessus), remarquez une baisse des prix quelques semaines avant la chute du prix ETH/USD début juin.

Le prix ETH/USD est resté au-dessus de cette zone de support solide depuis mars 2021, se touchant cinq fois avant de se consolider dans une fourchette.

Début juin, le prix ETH/USD était de 1 833,85 $ ; le 24 juin, il clôturait à 882,06 $. Il s’agit de l’une des évolutions de prix les plus importantes pour Ethereum (ETH) depuis longtemps.

En tant que trader débutant, vous auriez pu vous sentir orienté vers le prochain mouvement de l'ETH/USD, en imaginant le prix rebondir sur le support et remonter dans la fourchette. Cependant, le mouvement des prix a déterminé que la ligne de support a changé. Il est devenu un niveau de résistance car le nouveau test de prix n'a pas réussi à prendre de l'ampleur plusieurs mois plus tard.

L’adaptabilité aux changements du marché est une qualité utile à développer. Si vous pensez qu'il y a un ordre d'achat, analysez à nouveau les graphiques du point de vue du vendeur. Lorsque vous n’effectuez pas de trading en direct, prenez l’habitude d’étudier les graphiques historiques. Masquez le côté droit du graphique et testez votre évaluation du marché.

Partie VI : Psychologie avancée du trading

Il y a beaucoup à découvrir lors du trading de crypto-monnaies, et il y a toujours plus à apprendre. Il pourrait être utile de comparer cela avec des études de licence. Il s'agit d'un long processus d'apprentissage réparti sur trois ans ou plus.

Cela ne vaudrait-il pas la peine de deux ou trois ans de votre vie pour devenir un trader professionnel et peut-être aider les autres à apprendre l'art de la psychologie du trading ?

Comprendre le sentiment du marché : la mentalité collective des traders

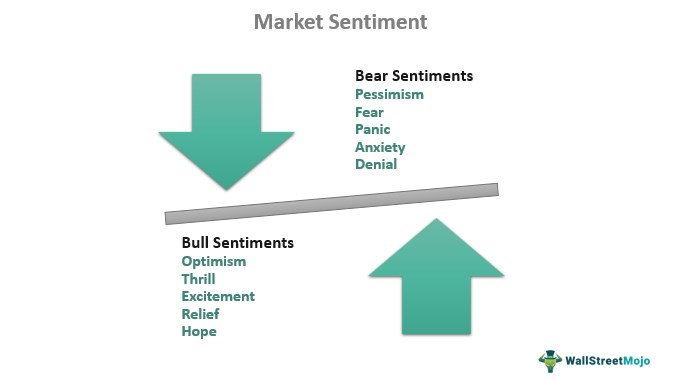

La peur et la cupidité animent principalement le marché de la cryptographie. S'il y a un mouvement énorme du marché, avec des hausses de prix, les commerçants de détail suivent la mentalité de troupeau, de peur de rater quelque chose (FOMO) ou de FUD (peur, incertitude et doute) qui ont un impact supplémentaire sur le sentiment.

Les commerçants de détail n’influencent pas le prix du marché, mais les commerçants institutionnels, les investisseurs et les crypto-baleines peuvent avoir un impact significatif sur le marché en achetant ou en vendant à grande échelle.

Ces grands garçons ont tout le pouvoir et créent parfois de grands mouvements de marché pour activer la chasse aux stop loss, une stratégie conçue pour éliminer les stop loss des traders.

Lorsque le prix du Bitcoin a atteint près de 20 000 dollars en décembre 2017, les amateurs du monde entier l'ont acheté comme des chercheurs d'or. Certains ont hypothéqué leur maison ou emprunté de l’argent à leurs amis et à leur famille. Les médias regorgeaient d'histoires selon lesquelles Bitcoin atteignait 100 000 $, et les masses ont suivi ce sentiment.

En 2018, le prix du Bitcoin a commencé à baisser. Au début, le sentiment était que Bitcoin allait sur la lune. Cependant, les gens ont rapidement commencé à paniquer en vendant du Bitcoin et ont subi des pertes importantes. Ils ont acheté du Bitcoin lorsqu’il était surévalué et l’ont vendu lorsqu’il est devenu sous-évalué, à l’opposé d’un trading réussi.

Fin 2018, le prix du Bitcoin était de 3 900 dollars. Les grands médias étaient inondés de « perdants » du monde entier affirmant que Bitcoin était une arnaque, refusant d’assumer la responsabilité de leurs actes.

Lorsque le marché est occupé et que la mentalité de troupeau provoque des hausses de prix importantes, c'est le moment de promener le chien, de rencontrer un ami pour prendre un café et d'éviter de négocier jusqu'à ce que la panique des achats ou des ventes se calme.

Évitez de faire ce que font les autres traders et devenez un trader à contre-courant.

Trading à contre-courant : aller à contre-courant

Logiquement, vous pouvez supposer que suivre ce que font les autres est la meilleure décision. Cependant, certains grands traders suggèrent le contraire, ce qui signifie que vous achetez lorsque d’autres vendent et vice versa.

Le trading à contre-courant est une stratégie qui vous aide à vous éloigner du comportement grégaire (stimulé par la peur ou la cupidité) et vous permet de repérer les opportunités d’achat de cryptos se vendant en dessous de leur valeur intrinsèque.

Le trading à contre-courant demande des compétences et beaucoup d’analyses, mais il peut devenir une stratégie très enrichissante. Commencez à trader avec un compte démo jusqu'à ce que vous ayez acquis une expertise suffisante en trading à contre-courant. Lorsque vous démarrez en direct, commencez par de petites transactions et développez votre confiance pour aller à contre-courant.

Trading algorithmique : supprimer l'émotion de l'équation

Nous sommes des êtres émotifs. Même si vous êtes la personne la plus logique, votre système limbique peut se déclencher, vous faisant perdre l’accès à la pensée rationnelle. Si vous avez du mal à gérer vos émotions, le trading algorithmique pourrait être une solution.

Qu’est-ce que le trading algorithmique ?

Le trading algorithmique est une méthode de trading automatisée par laquelle vous saisissez un programme informatique avec des règles (un algorithme) pour exécuter et quitter des transactions. Théoriquement, un programme informatique doté d’instructions efficaces devrait surpasser un trader humain.

« Le trading algorithmique est une méthode d'exécution d'ordres à l'aide d'instructions de trading automatisées et préprogrammées tenant compte de variables telles que le temps, le prix et le volume. »

« Ce type de trading tente d’exploiter la vitesse et les ressources informatiques des ordinateurs par rapport aux traders humains. Au XXIe siècle, le trading algorithmique a gagné du terrain auprès des traders particuliers et institutionnels.

« Une étude réalisée en 2019 a montré qu'environ 92 % des transactions sur le marché Forex étaient effectuées par des algorithmes de trading plutôt que par des humains. »

(Source : Wikipédia)

Plusieurs sociétés proposent des robots de trading automatisés, mais leur efficacité dépend de leur programmation et des paramètres d'entrée du trader. J'en ai essayé quelques-uns, mais le risque lié au compte était important dans les deux cas. À un moment donné, mon solde de 2 000 $ était exposé à 45 %. Bien que les transactions se soient finalement soldées par un profit, j'ai perdu confiance en une entreprise qui programmait un robot de trading sans paramètres raisonnables d'exposition au risque.

Ce n'est pas tout à fait pareil, mais passer des ordres en attente était pour moi plus rentable que de prendre des ordres de marché en direct. Cela a supprimé l'émotion car si le marché déclenchait mon ordre, il courrait jusqu'au point de sortie ou clôturerait avec le stop loss sans mon interférence.

Mon RTR était de 1:3 minimum, risquant 1 % de mon compte. Mon style de trading était le swing trading et ma stratégie consistait à négocier un marché tendance à partir d'une analyse technique. J’ai rapidement constaté une croissance organique régulière une fois que je me suis retiré de l’équation.

Avec la vitesse de la technologie de l’intelligence artificielle, nous pourrions voir un nouveau niveau de trading algorithmique se manifester. Pour l'instant, si vous envisagez le trading automatisé, il est crucial de faire des recherches sur l'entreprise et de comprendre que les robots cryptographiques sont des outils mieux utilisés entre les mains de traders expérimentés.

Le parcours pour devenir un maître trader

Les experts suggèrent que nous avons besoin de 10 000 heures de pratique pour parvenir à la maîtrise. Lorsque j'ai consulté des traders professionnels, ils m'ont suggéré de prévoir deux à trois ans d'apprentissage dédié avant de pouvoir élever mon trading à un niveau novice. Je ne divulgue pas cela pour vous décourager, mais je crois sincèrement qu’une compréhension réaliste des délais potentiels de réussite vous met au bon endroit pour apprendre.

Nous sommes devenus une société qui recherche une gratification instantanée parce que tout nous parvient rapidement. Cependant, dans le trading, le succès vient lorsque vous ralentissez et réduisez vos attentes.

L’état d’esprit est tout. Si vous comptez sur la rationalité, vos émotions vous rattraperont toujours. Mes compétences en analyse technique étaient incroyables et je gagnais du poing quotidiennement sur un compte démo. Lorsque je suis passé au trading en direct pour la première fois, j'ai perdu de l'argent et de la confiance.

Après des études en neurosciences, je n'ai pas fait de commerce pendant plusieurs mois. Quand j’ai recommencé, la différence était énorme. Je me suis détaché du résultat de mes métiers. J'avais l'habitude d'exécuter plus de 20 transactions par semaine. Cependant, une fois que j'ai compris comment utiliser la psychologie du trading pour façonner mon esprit, j'échangerais 1 ou 2 transactions par semaine et développerais mon compte de manière constante. De plus, mon niveau de stress a été réduit à pratiquement inexistant.

Prenez votre temps, imprégnez-vous de la psychologie du trading comme une éponge et, avec le temps, vous constaterez des différences positives. Amusez-vous et entraînez-vous comme un patron car si vous maîtrisez la psychologie du trading, le crypto trading pourrait changer considérablement votre vie.

Psychologie du trading crypto : conclusion

Vous entrez dans le monde passionnant du trading de cryptomonnaies et cela pourrait changer votre vie. Après avoir lu cette analyse sur la psychologie du trading, vous comprendrez, espérons-le, à quel point la maîtrise de la psychologie est essentielle à votre réussite.

Dans la première partie, nous avons discuté de la discipline, de la patience, de l'esprit de décision et de la confiance en tant que composants essentiels de la psychologie du trading.

La deuxième partie a exploré les raisons typiques de l'échec commercial, notamment la peur, l'avidité, l'espoir, la frustration et l'ennui, et nous avons fourni des lignes directrices pour surmonter ces problèmes.

Dans la troisième partie, nous avons exposé cinq biais cognitifs qui peuvent perturber votre trading et vous avons donné les meilleurs conseils pour révéler les préjugés inconscients afin que vous puissiez trader comme un pro.

Voici un petit rappel des cinq biais cognitifs : –

- Biais rétrospectif : Que se passe-t-il après la clôture de la transaction.

- Biais de confirmation: Le cerveau cherche la confirmation d'une croyance.

- Biais d’excès de confiance : Quand la confiance devient autoritaire

- Aversion aux pertes : FOMO : La peur de perdre

- Biais d’ancrage : Coincé sur la première information

La pression sociale nous affecte tous, mais dans le domaine commercial, il est essentiel de trouver sa voie sans l'influence des autres. Le troupeau conduit à effectuer des transactions aléatoires par rapport à votre stratégie et à votre plan de trading.

Les rumeurs sont souvent disproportionnées, mais on peut se laisser emporter par les réponses collectives. De plus, vous avez appris que développer la compétitivité avec vos pairs n’est pas utile car cela peut conduire à prendre des risques inutiles.

Dans la section V, nous avons discuté de l'état d'esprit du trader et de la manière de développer une approche professionnelle du trading en utilisant le pouvoir de l'esprit : –

- Développer la patience : L'art d'attendre

- Discipline: S'en tenir à votre plan de trading

- Confiance: Faire confiance à votre stratégie de trading

- Adaptabilité: S'adapter aux changements du marché

Dans la dernière section, vous avez découvert comment l'état d'esprit collectif des traders affecte le sentiment du marché et en avez appris un peu plus sur le trading à contre-courant, où vous allez à contre-courant en analysant et en exécutant des transactions opposées aux masses. Le trading à contre-courant est une compétence acquise et peut vous aider à trouver votre avantage sur le marché de la cryptographie.

En conclusion, nous avons examiné le trading algorithmique, dans lequel vous utilisez un ordinateur pour créer un ensemble automatisé de règles et de directives afin de déclencher un ordre de marché. De nombreux robots de trading automatisés sont présents sur le marché, y compris les robots Bitcoin, mais nous nous attendons à voir des produits plus puissants devenir disponibles à mesure que l'intelligence artificielle évolue.