Le parcours des crypto-monnaies, d'une fascination marginale à un statut trop sexy pour être ignoré, a été bien retracé.

Les monnaies numériques décentralisées ont désormais attiré l’attention des géants institutionnels, faisant passer le discours du scepticisme à une exploration plus réceptive du secteur. Les grandes institutions, autrefois observatrices, cherchent désormais activement des moyens de proposer des produits d’investissement liés à cette classe d’actifs numériques.

Un catalyseur indéniable de ce changement d’humeur est le retour sur investissement époustouflant offert par la cryptographie. Bitcoin, la première et toujours la plus grande pièce de monnaie, a démontré des rendements extraordinaires qui ont dépassé les véhicules d'investissement traditionnels. Bitcoin a même été salué comme « le meilleur investissement de la décennie ».

Alors que les investisseurs particuliers étaient déjà à bord du train à la mode des cryptomonnaies depuis les débuts du secteur, ces rendements alléchants ont incité les acteurs institutionnels à reconsidérer leurs hésitations initiales.

Cet article explorera l'intérêt croissant de Wall Street pour la cryptographie, les pièces privilégiées par les grandes institutions et les prochaines étapes en matière d'adoption institutionnelle.

Importance de l'attention de Wall Street envers la cryptographie

L'intérêt de Wall Street pour la cryptographie a des implications majeures pour cette classe d'actifs encore nouvelle, notamment en termes de légitimité et d'acceptation par le grand public. Cet intérêt de la part des poids lourds de la finance traditionnelle contribue à une validation plus large des actifs numériques de plusieurs manières.

Légitimation du marché de la cryptographie

Les crypto-monnaies ont longtemps été considérées comme spéculatives et volatiles, mais l’attention de Wall Street suscite une certaine reconnaissance.

- Vérifications nécessaires: Les investisseurs institutionnels, réputés pour leurs processus de diligence raisonnable, étudient et analysent désormais le marché de la cryptographie. Cela conduit à deux choses : une meilleure compréhension des risques et des opportunités au sein de l’espace, et le renforcement de l’idée selon laquelle les cryptos méritent d’être prises en compte dans le paysage financier plus large.

- Intégration dans les investissements traditionnels : L'adoption de la cryptographie par Wall Street s'accompagne d'une intégration dans les stratégies d'investissement traditionnelles. Ne vous y trompez pas : ce n'est pas expérimental mais reflète une approche mesurée de la diversification et de la gestion des risques.

- Conformité réglementaire : Les institutions traditionnelles qui naviguent sur le marché de la cryptographie le font en gardant un œil attentif sur la conformité réglementaire. L’implication des acteurs traditionnels nécessite le respect des réglementations financières existantes, poussant le marché de la cryptographie vers un environnement plus réglementé et transparent.

Crédibilité accrue du marché

Le fait que les institutions financières traditionnelles investissent dans les crypto-monnaies ajoute de la crédibilité à cette classe d’actifs.

- Validation: La participation de poids lourds institutionnels injecte une puissante dose de validation. Des noms bien établis comme BlackRock (le plus grand gestionnaire d'actifs au monde) avec une longue histoire rassurent les autres investisseurs institutionnels.

- Confiance: Les investisseurs institutionnels ont souvent la réputation de faire preuve d’une diligence raisonnable, d’une gestion des risques et d’une conformité rigoureuses. Leur approbation du marché de la cryptographie inspire confiance et attire des investisseurs qui auraient pu hésiter.

- Acceptation plus large : L'intérêt de Wall Street pour la cryptographie encourage un large éventail d'investisseurs à considérer les actifs numériques dans le cadre de leurs portefeuilles d'investissement. Le sceau d’approbation des acteurs institutionnels contribue à éliminer les barrières à l’entrée, rendant les jetons numériques plus acceptables pour les investisseurs qui favorisaient traditionnellement les classes d’actifs conventionnelles.

- Maturation et stabilisation du marché : Wall Street est là pour rester ! La présence d’investisseurs institutionnels, connus pour leurs perspectives et leur stabilité à long terme, a le potentiel d’atténuer une partie de la volatilité extrême historiquement associée aux actifs numériques.

- Création de produits financiers : Le développement de produits financiers liés à la cryptographie par les institutions de Wall Street contribue à accroître la crédibilité du marché. Comme nous le verrons plus tard, des produits tels que les ETF cryptographiques et les contrats à terme offrent aux investisseurs des véhicules d'investissement réglementés et familiers.

Entrée de capitaux institutionnels

L’incursion de Wall Street sur le marché de la cryptographie s’accompagne d’un afflux important de capitaux institutionnels.

- Liquidité et profondeur du marché : L’un des impacts immédiats de l’afflux de capitaux institutionnels est l’augmentation substantielle de la liquidité et de la profondeur du marché.

- Diversification des portefeuilles institutionnels : Alors que les investisseurs institutionnels cherchent à équilibrer risque et rendement, l’inclusion d’actifs numériques fournit une classe d’actifs non corrélée, offrant des avantages de diversification potentiels qui s’étendent au-delà des actions et obligations traditionnelles.

- Impact sur la dynamique du marché : L’ampleur même du capital institutionnel peut avoir un impact significatif sur la dynamique du marché. Les transactions et investissements importants des institutions peuvent influencer les tendances des prix, façonner le sentiment du marché et, dans certains cas, déclencher des mouvements de marché plus larges.

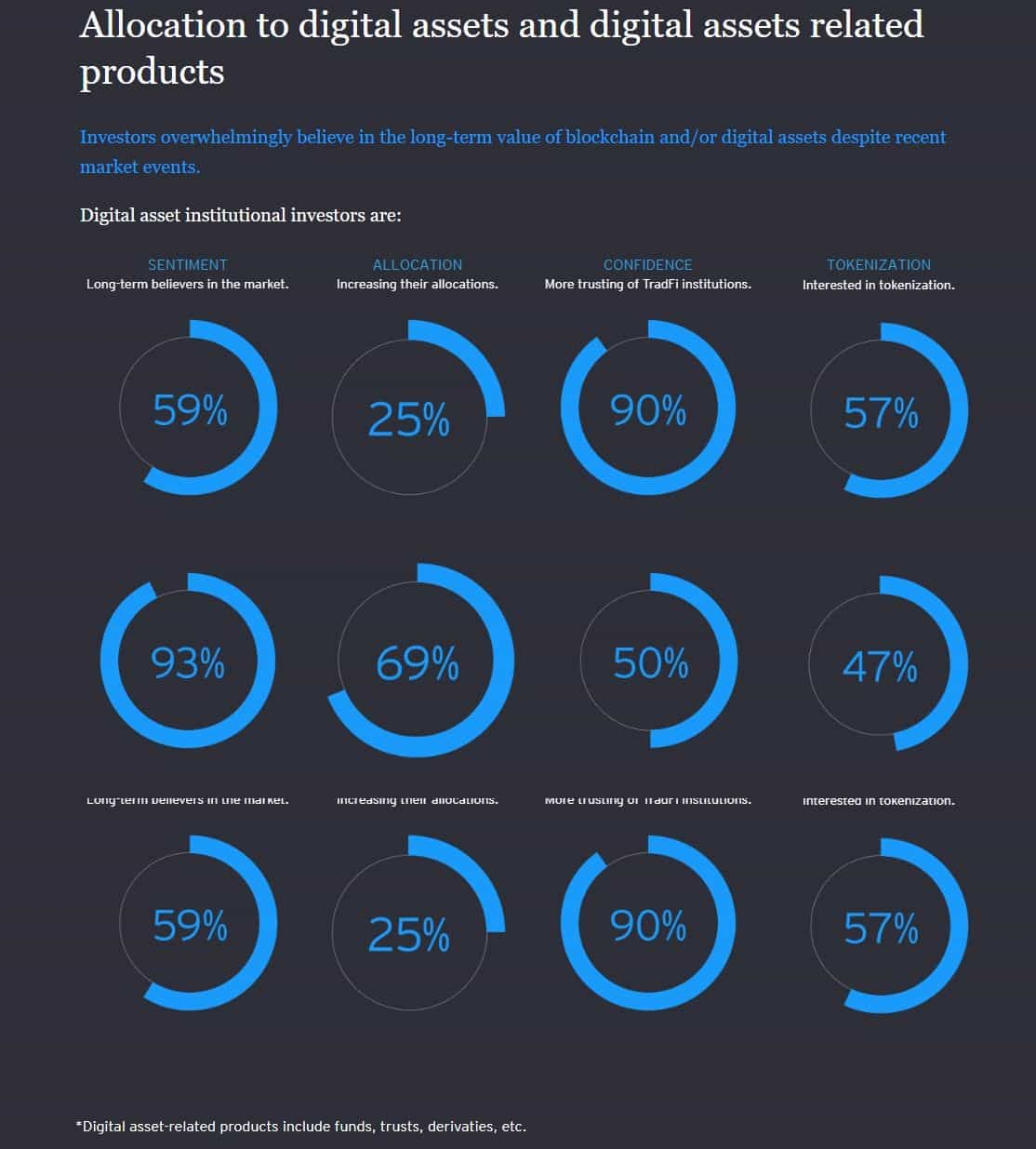

Dans l’ensemble, les institutions sont optimistes mais prudentes. Parmi ceux qui investissent actuellement dans les actifs numériques, la majorité alloue 1 % à 5 % de leur portefeuille aux actifs numériques ou à des produits associés. Selon EY, 76 % des personnes interrogées ayant investi dans des actifs numériques indiquent des allocations inférieures à 5 %, tandis que seulement 3 % au minimum allouent plus de 20 % de leurs portefeuilles à cette classe d'actifs.

Une approche populaire en matière d'investissement est une stratégie connue sous le nom de théorie moderne du portefeuille, qui vise à offrir le meilleur rapport risque/récompense. Nous couvrons la stratégie en détail dans notre article : Comment utiliser la théorie moderne du portefeuille pour créer un portefeuille cryptographique.

Évolution de la réglementation

Alors que les acteurs institutionnels allouent de l’argent aux actifs numériques, les régulateurs sont obligés de réévaluer et d’adapter leurs cadres pour s’adapter aux complexités de l’espace crypto. L'intersection de TradeFi et des monnaies décentralisées a incité les régulateurs à élaborer un plan de match qui favorise l'innovation et atténue les risques potentiels.

Le développement de cadres réglementaires et juridiques au cours de l’année écoulée a joué un rôle déterminant dans le rétablissement de la confiance dans les actifs numériques. La résilience du marché, soulignée par une poursuite de l’innovation, ouvre la voie à des cadres réglementaires qui cherchent à équilibrer le risque avec les opportunités et l’innovation. -PwC

Ces dernières années ont été témoins d’un changement notable d’un scepticisme initial en matière de réglementation vers une approche plus nuancée, certaines juridictions travaillant activement à la création de cadres réglementaires complets. Bien entendu, cela n’inclut pas les États-Unis, où quatre agences – la SEC, la Commodity Futures Trading Commission, le ministère de la Justice et le Financial Crimes Enforcement Network (FinCen) du département du Trésor – travaillent en tandem pour contrôler le secteur à leur caprice au milieu d’un manque de directives réglementaires claires spécifiques aux crypto-monnaies.

En 2023, la CFTC a intenté 47 actions impliquant des comportements liés aux produits d'actifs numériques, ce qui représente plus de 49 % de toutes les actions intentées au cours de l'année. La SEC a souligné que 2023 était une « année très productive et impactante » pour la mise en œuvre des fautes liées à la cryptographie.

Cependant, à mesure que la clarté de la réglementation apparaîtra, les investisseurs institutionnels disposeront d’une feuille de route plus claire pour leur participation, renforçant ainsi la confiance et ouvrant la voie à un environnement plus sûr et plus réglementé dans lequel le secteur et les participants peuvent prospérer.

Pour les acteurs de l’industrie du monde entier, 2024 ne consiste pas seulement à résister à la tempête : il s’agit également de jeter les bases d’un écosystème prospère, où des orientations réglementaires claires constituent la pierre angulaire d’une stabilité renouvelée. -PwC

Bitcoin : l'attrait durable du pionnier

Bitcoin a non seulement conservé son statut de plus grande crypto-monnaie, mais est également devenu de plus en plus la crypto de référence pour l’adoption institutionnelle. Les institutions, autrefois méfiantes à l’égard des actifs numériques, ont connu un changement de sentiment notable, un nombre croissant exprimant leur intérêt et intégrant activement Bitcoin dans leurs stratégies d’investissement.

L’émergence de véhicules d’investissement, tels que les fonds négociés en bourse (ETF) Bitcoin, a fourni à chacun un moyen plus familier et réglementé de s’exposer au Bitcoin.

Les ETF Spot Bitcoin font fureur ces jours-ci. Selon Decrypt, plus de 15 sociétés, dont BlackRock, WisdomTree et Valkyrie, attendent l'approbation de la SEC. Si l'on en croit les gros titres récents, la bénédiction de la SEC est imminente, mais elle le dit depuis des années maintenant.

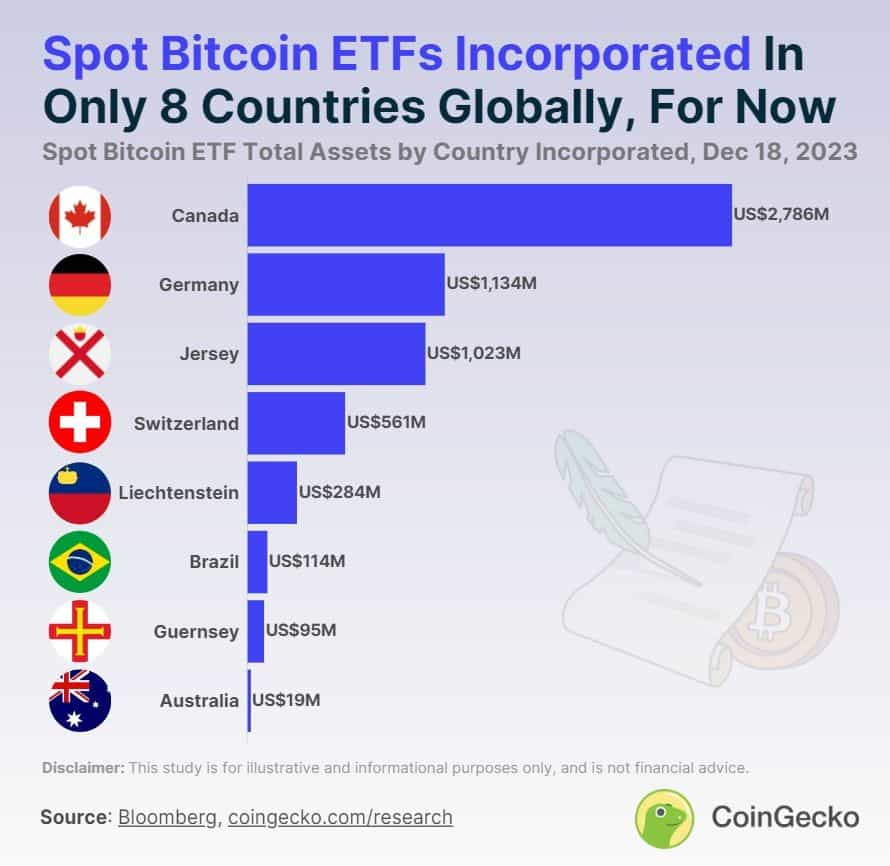

Les ETF Spot Bitcoin ne sont en aucun cas nouveaux – des pays comme le Canada, l’Allemagne, l’Australie et la Suisse ont donné leur feu vert à ces produits d’investissement. Si la SEC donne son feu vert à ces applications, les États-Unis deviendraient le 9ème pays où les ETF Bitcoin au comptant sont incorporés, selon CoinGecko. Au total, il existe 22 ETF Bitcoin au comptant actifs proposés dans le monde, avec un actif total combiné de 6,01 milliards de dollars.

Facteurs contribuant à l'attrait du Bitcoin

Avec son offre plafonnée à 21 millions de pièces, couplée à sa nature décentralisée, Bitcoin a été assimilé à « l’or numérique » qui est considéré comme la monnaie du futur pour certains et une réserve de valeur pour d’autres.

L'attrait du Bitcoin auprès des investisseurs institutionnels provient d'une combinaison d'attributs propres à la monnaie numérique.

- Infrastructure institutionnelle : Le développement de l'infrastructure institutionnelle, notamment des bourses réglementées, des solutions de conservation et des produits financiers, a considérablement renforcé l'attrait du Bitcoin. Les institutions disposent désormais de moyens plus sécurisés et plus conformes, réduisant ainsi les risques opérationnels et réglementaires associés aux investissements cryptographiques.

- Tendances macroéconomiques : La nature décentralisée et l’offre limitée du Bitcoin le rendent attrayant en période d’incertitude macroéconomique. Le Bitcoin est considéré comme une protection contre les fluctuations traditionnelles du marché, notamment en période de difficultés économiques.

- Reconnaissance par la Finance Traditionnelle : La reconnaissance croissante du Bitcoin par les acteurs financiers traditionnels a contribué à son attrait. À mesure que les entités financières établies manifestent leur intérêt et intègrent Bitcoin dans leurs offres, cela renforce la perception du Bitcoin comme un investissement légitime et remarquable.

Wall Street est frappée par les performances de Bitcoin

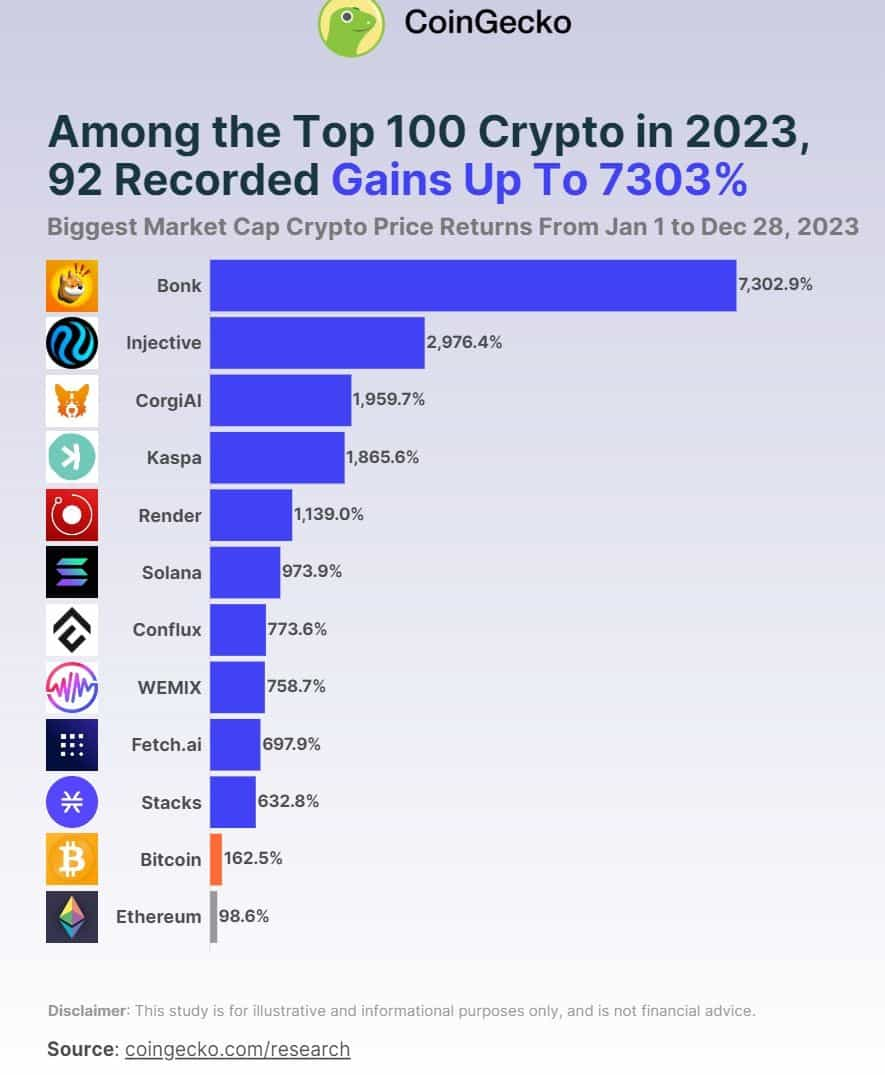

Bitcoin a surperformé 65 jetons parmi les 100 principaux crypto-monnaies en 2023, selon CoinGecko, augmentant de 162,5 % pour atteindre 43 418 $, contre 16 540 $ depuis le début de l'année jusqu'au 28 décembre 2023.

Les rendements du Bitcoin sur différentes périodes ont attiré l'attention des investisseurs institutionnels à la recherche d'alpha dans leurs portefeuilles. La capacité de l'actif numérique à générer des bénéfices substantiels a inspiré la confiance des acteurs de Wall Street et a transformé de nombreux opposants en partisans.

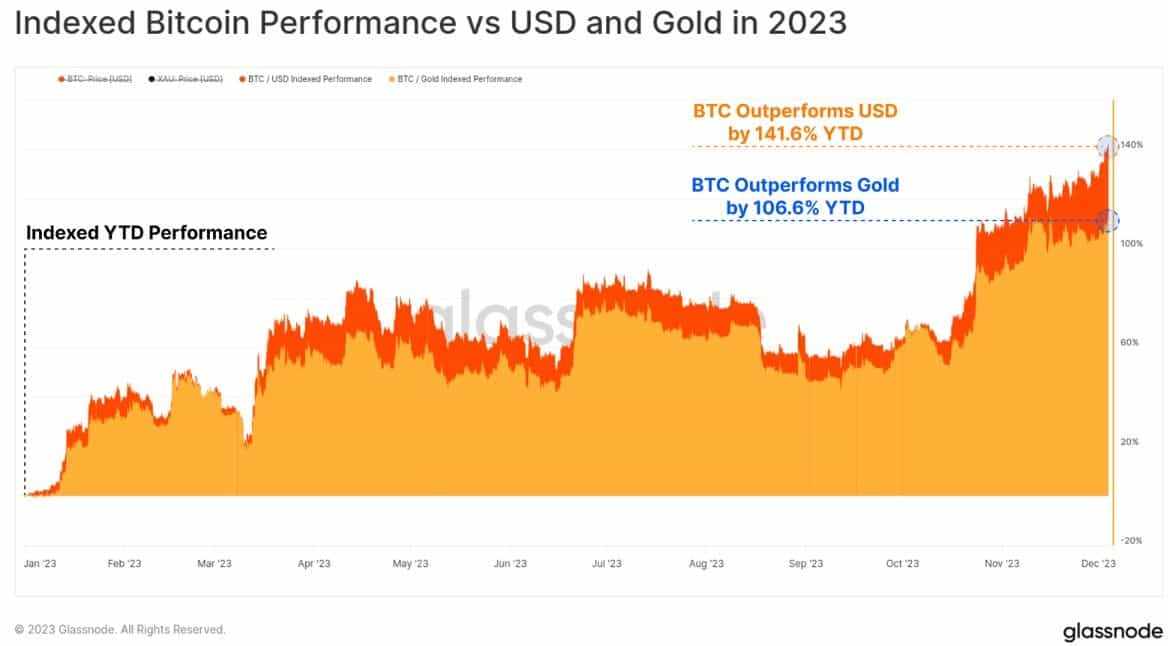

Bitcoin a continué d’être l’un des actifs les plus performants au monde en 2023. Selon Glassnode, le BTC a surperformé les dénominateurs USD et or :

- BTC contre USD : +141,6 %

- BTC contre Or : +106,6 %

Des tendances positives comme celle-ci favorisent un environnement plus favorable pour les autres crypto-monnaies, influençant le sentiment de Wall Street envers l’espace crypto plus large.

Pour une analyse approfondie des rendements des cryptomonnaies, consultez notre article dans lequel nous comparons Bitcoin et les actions dans divers secteurs verticaux tels que les rendements, l'innovation, la volatilité et l'adoption.

Ethereum : au-delà de l'or numérique

Bien que Bitcoin ait tout déclenché et reste actuellement la cryptographie phare, Ethereum est devenu un acteur clé suscitant l’intérêt institutionnel en raison de ses caractéristiques uniques et de sa polyvalence.

Intérêt institutionnel pour Ethereum

L’adoption institutionnelle d’Ethereum prend de l’ampleur. Aujourd’hui, la deuxième plus grande cryptomonnaie jouit d’une position dominante dans le monde de la cryptographie grâce à sa fonctionnalité pionnière de contrats intelligents, sa reconnaissance sur le marché et ses effets de réseau.

Les investisseurs institutionnels sont attirés par Ethereum comme moyen de s’étendre au-delà des actifs traditionnels. Les caractéristiques uniques d’Ethereum – contrats intelligents et écosystème d’applications décentralisées en plein essor – offrent un moyen distinct de diversification.

ZyCrypto a cité Bloomberg rapportant que sept dépôts au comptant d'ETF Ether ont été effectués par des sociétés dont Fidelity, Invesco & Galaxy et Grayscale, entre autres.

Ethereum est une force pionnière dans l'innovation blockchain, et l'intérêt institutionnel est largement alimenté par leur désir de faire partie du parcours transformateur de la technologie blockchain alors que le réseau continue de façonner le paysage avec ses progrès en matière de finance décentralisée.

Applications qui attirent l’attention des institutions

Les capacités technologiques d'Ethereum ne font aucun doute, mais nous devons approfondir un peu pour comprendre pourquoi il est sur le radar de Wall Street.

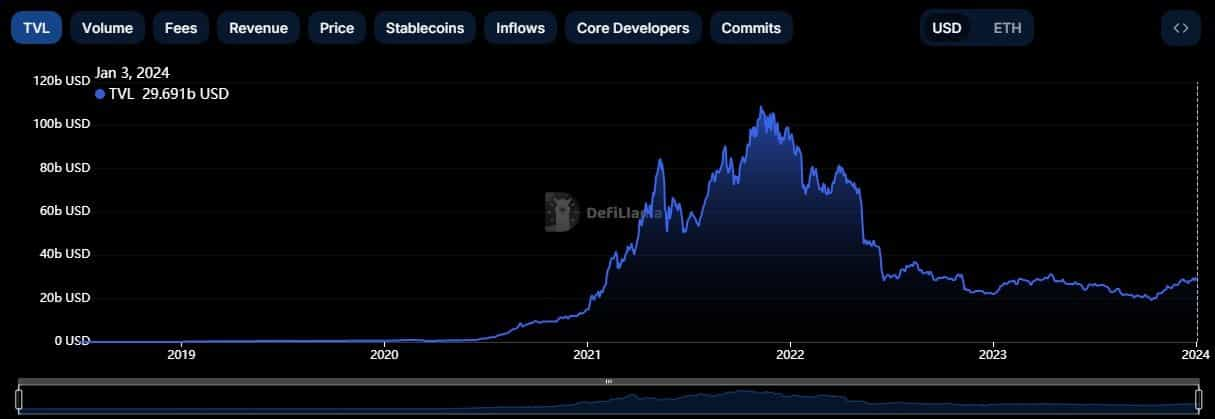

- Finance décentralisée: Le rôle d'Ethereum en tant que plate-forme principale pour les applications DeFi l'a positionné comme le leader du secteur de la cryptographie. Les investisseurs sont intrigués par la perturbation potentielle des intermédiaires financiers traditionnels et par l’inclusion financière offerte par les protocoles DeFi.

- Jetons non fongibles: Grâce à sa fonctionnalité de contrat intelligent, Ethereum constitue également un tour de force sur le marché du NFT. En 2022, le marché du NFT a généré des ventes de plus de 24,7 milliards de dollars et Ethereum s'est taillé la part du lion. Sa part de marché dans l'espace NFT a dépassé 78 %. La blockchain héberge bon nombre des marchés NFT les plus recherchés, tels que OpenSea, Blur, Magin Eden et Castle.

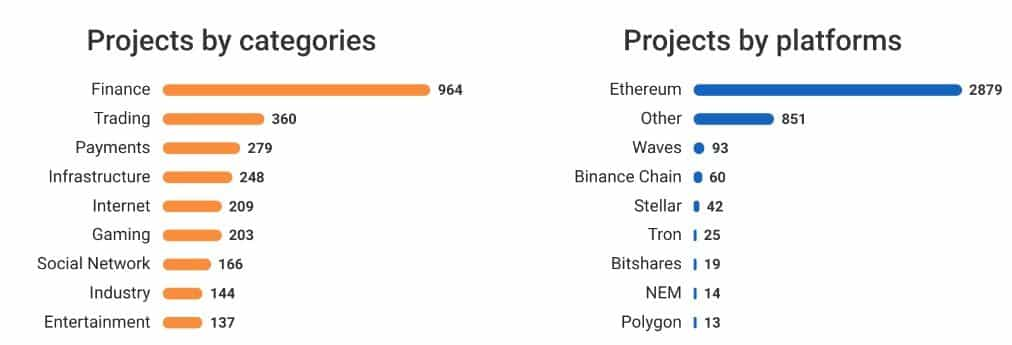

- Offres initiales de pièces : Vous vous souvenez de la frénésie des ICO de 2017 et 2018 ? Ethereum a joué un rôle central en permettant ce boom de la levée de capitaux par financement participatif. Un total de 2 284 offres initiales de pièces en 2018 ont permis de récolter environ 11,4 milliards de dollars, soit 13 % de plus qu'en 2017, Ethereum revendiqué 84,29 % des projets. Des données plus récentes de 2023 suggèrent qu’Ethereum a capturé 72 % de toutes les ICO.

Les Altcoins sur le radar

Ce ne sont pas seulement Bitcoin et Ethereum qui ont obtenu le sceau d'approbation de Wall Street, de nombreux investisseurs institutionnels ont jeté leur dévolu sur les altcoins (Ethereum est également un altcoin ; toute pièce qui ne s'appelle pas Bitcoin l'est, en fait).

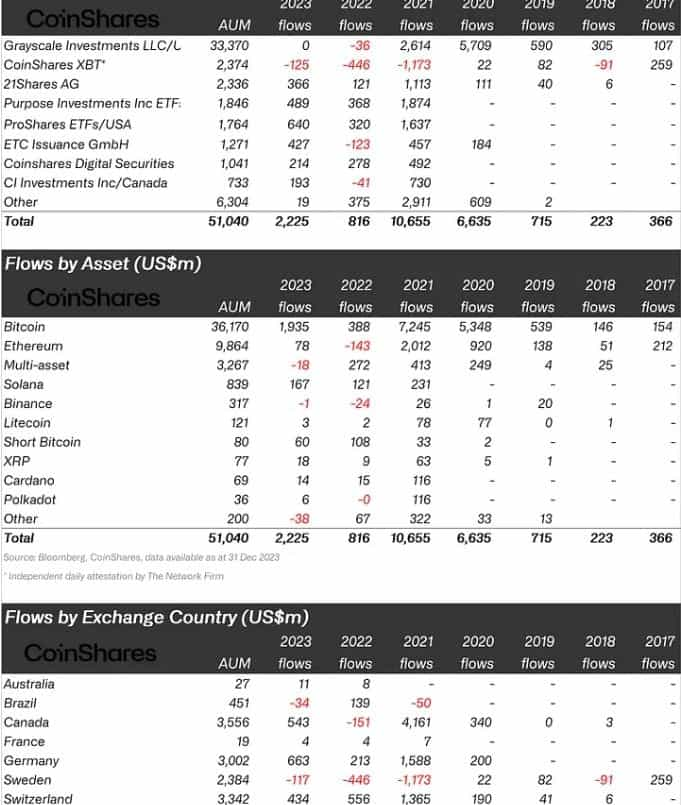

Selon CoinShares, les monnaies numériques suivantes ont connu des entrées (entrée d’argent) en 2023 :

Sans surprise, Bitcoin a enregistré les entrées les plus élevées avec 1,94 milliard de dollars, suivi d'Ethereum avec 78 millions de dollars. L’argent provenant des institutions dans le secteur de l’altcoin peut souvent agir comme un canari dans la mine de charbon, soulignant les projets susceptibles de retenir davantage l’attention alors que les investisseurs, tant particuliers qu’institutionnels, cherchent à déployer des capitaux dans l’espace des actifs numériques. Comme le disent les vieux clichés, « nager avec les baleines » et suivre le « smart money » est souvent considéré comme une bonne approche d’investissement.

Au total, les produits d'investissement dans les actifs numériques ont attiré 2,25 milliards de dollars d'entrées en 2023, soit une augmentation de 2,7 fois par rapport à l'année précédente.

Une grande partie de la reprise s'est produite au dernier trimestre, où il est devenu de plus en plus clair que la SEC se préparait au lancement d'ETF Bitcoin au comptant aux États-Unis. Le total des actifs sous gestion (AuM) a augmenté de 129 % sur l'année, pour terminer à 51 milliards de dollars américains, le plus haut depuis mars 2022 – CoinShares

Facteurs alimentant l’intérêt pour les Altcoins

Plusieurs facteurs jouent un rôle dans l’orientation de l’intérêt institutionnel vers des altcoins spécifiques.

- Innovations technologiques : Les fonctionnalités de pointe, les solutions d’évolutivité et les progrès de la technologie blockchain constituent souvent des facteurs convaincants. Par exemple, Solana, Cardano et Polkadot sont considérés par beaucoup comme des « tueurs d'Ethereum » car ils visent à résoudre le goulot d'étranglement d'Ethereum en matière d'évolutivité.

- Cas d'utilisation : Les applications concrètes des altcoins sont probablement un moteur important de l’intérêt institutionnel. Les applications Web3, les jeux cryptographiques et les DApps font partie des secteurs verticaux propres à la technologie blockchain. Dans le monde réel, la technologie peut être vue en action dans plusieurs secteurs, notamment la banque et la finance, la santé et la chaîne d’approvisionnement, pour n’en citer que quelques-uns. Si cela ressemble à de la musique à vos oreilles, vous trouverez notre article sur les cas d’utilisation de la technologie blockchain une excellente lecture !

- Tendances du marché : Les Altcoins n'existent pas de manière isolée ; ils font partie de l’écosystème cryptographique plus large. La liquidité, par exemple, est probablement une préoccupation des investisseurs institutionnels avant de s'aventurer dans les altcoins, ils s'en tiendront donc probablement aux pièces à forte liquidité. Une autre considération est la volatilité probable et ces géants financiers utilisent des modèles de risque et des analyses avancés pour anticiper et atténuer les fluctuations potentielles des prix.

- Partenariats : Les collaborations jouent un rôle important non seulement pour les sociétés de cryptographie mais pour toutes les entreprises. Les investisseurs institutionnels analysent probablement les alliances stratégiques formées par les altcoins. Solana, par exemple, a conclu un partenariat avec le processeur de paiement Visa, qui a vanté sa « rapidité, son évolutivité et ses faibles coûts de transaction ». Cardano, quant à lui, a des partenariats avec la Banque européenne d'investissement et la Société financière internationale, entre autres.

Défis et préoccupations

Le cheminement vers une participation institutionnelle généralisée n’est pas sans obstacles.

Alors que les grandes institutions financières envisagent d’intégrer les actifs numériques, elles doivent surmonter certains défis et préoccupations, allant des incertitudes réglementaires aux appréhensions en matière de sécurité et aux subtilités de la modification des perceptions de longue date.

Incertitude réglementaire

L’incertitude réglementaire reste une préoccupation majeure pour les investisseurs institutionnels qui envisagent de se lancer dans l’espace des cryptomonnaies. L’absence d’un cadre réglementaire standardisé introduit un niveau d’ambiguïté qui peut faire réfléchir certaines institutions.

Le paysage réglementaire mondial des crypto-monnaies est très fragmenté, différents pays adoptant des approches différentes. Certains pays ont adopté les crypto-monnaies, en fournissant des directives claires, tandis que d’autres maintiennent une position restrictive. Selon PwC, 42 pays ont mené des discussions ou adopté des lois concernant les crypto-monnaies en 2023.

L’évolution rapide du marché des cryptomonnaies dépasse souvent les évolutions réglementaires. Néanmoins, l’absence de lignes directrices claires complique les efforts de conformité des institutions. La résolution de l’incertitude réglementaire nécessite un effort concerté de la part de toutes les parties prenantes.

Les sociétés de cryptographie, les institutions financières et les groupes de défense peuvent se réunir pour collaborer avec les régulateurs afin de promouvoir des cadres réglementaires clairs et complets.

Problèmes de sécurité

La sécurité des actifs numériques reste une préoccupation primordiale pour les institutions. Les cas de piratage informatique et les vulnérabilités du secteur ont probablement contraint certains investisseurs institutionnels à rester à l’écart.

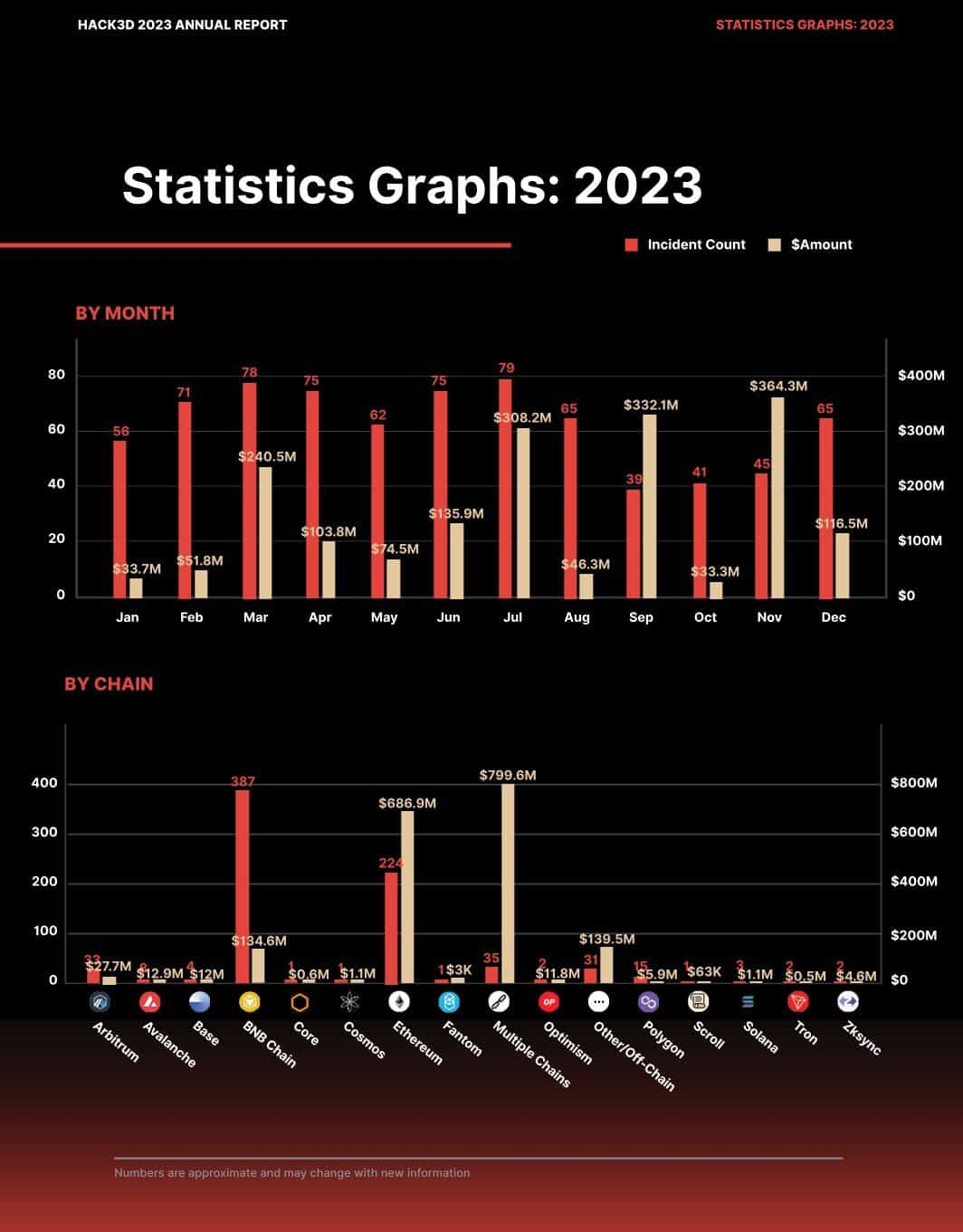

Selon CertiK, plus de 1,8 milliard de dollars ont été perdus lors de 751 incidents de sécurité en 2023. Il est intéressant de noter que cela représente une baisse de 51 % par rapport aux 3,7 milliards de dollars perdus en 2022. Les compromissions de clés privées étaient le vecteur d'attaque le plus coûteux, et BNB Chain en a connu le plus grand nombre. d'incidents de sécurité. Ethereum a connu un total de 224 incidents, totalisant 686 millions de dollars de pertes.

Les plus gros hacks de 2023 comprenaient :

La réponse à ces problèmes de sécurité implique une approche multidimensionnelle qui comprend le recours à des services de garde spécialisés, la garantie de la conformité réglementaire et l'exploration de solutions d'auto-conservation.

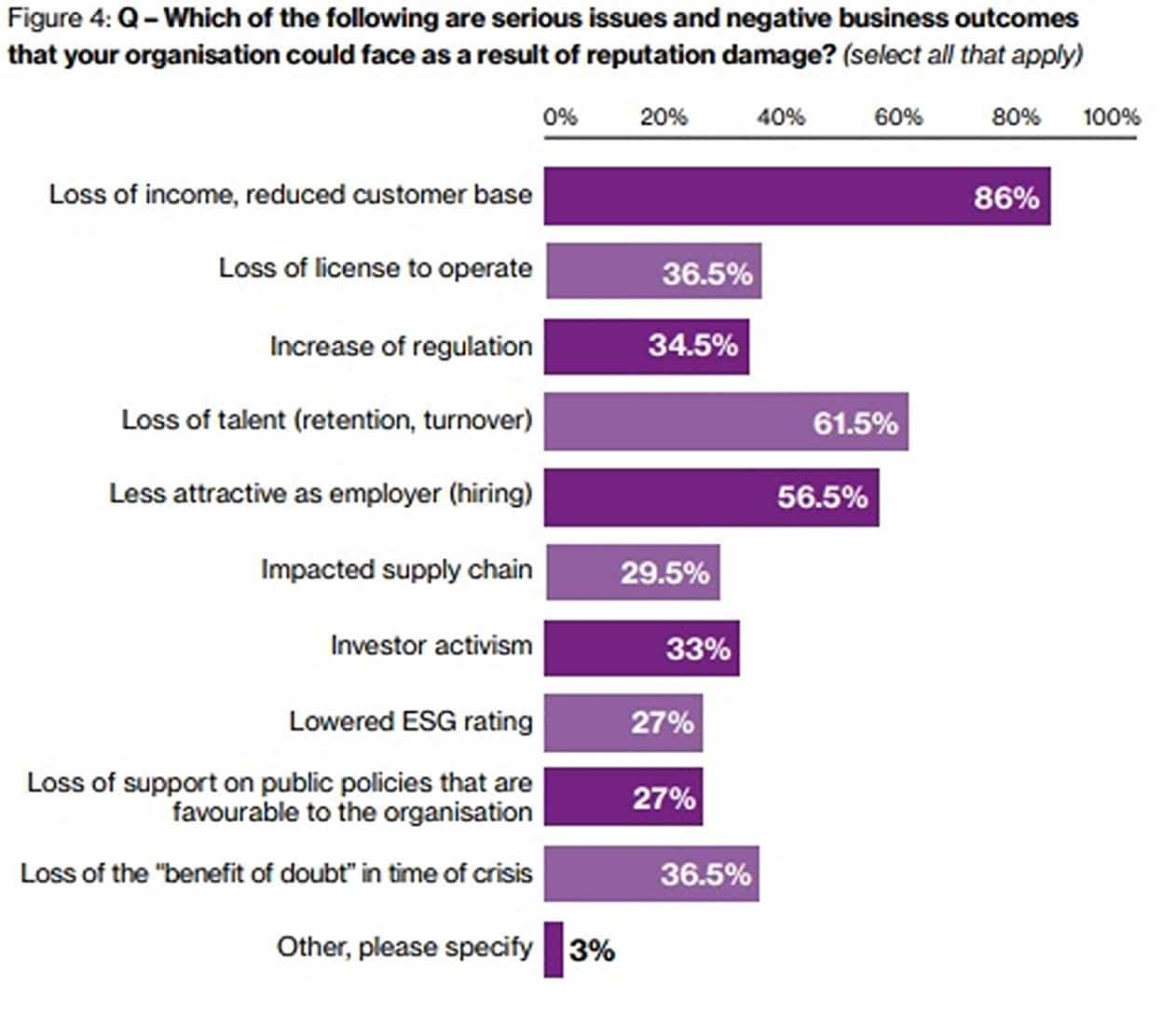

Le risque de réputation

La technologie blockchain a parcouru un long chemin. Pourtant, les crypto-monnaies sont souvent associées à la volatilité et aux échanges spéculatifs, ce qui peut présenter un risque de réputation pour les institutions.

Le risque de réputation est une menace subtile qui peut mettre en péril même les entreprises les mieux gérées. Ce risque entraîne des répercussions qui défient toute mesure simple. Néanmoins, son impact peut avoir une influence néfaste sur les résultats financiers et le cours des actions d’une entreprise.

Les crypto-monnaies véhiculent un discours spéculatif qui contraste avec l’approche conservatrice privilégiée par de nombreux investisseurs institutionnels. Leur association à certaines activités illicites, facilitée par l’anonymat perçu et la décentralisation, a également contribué à des perceptions négatives.

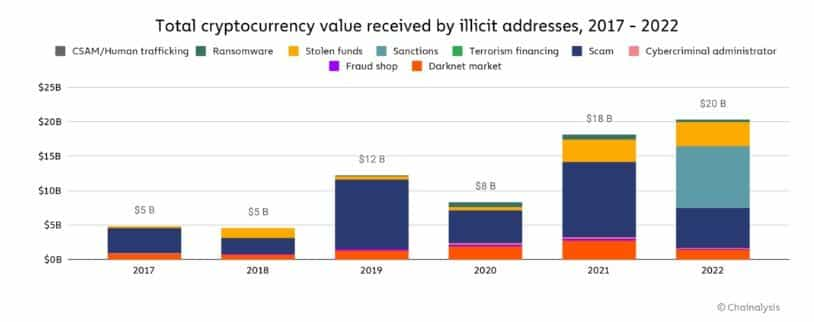

Selon Chainalysis, le volume des transactions illicites en 2022 a augmenté pour la deuxième année consécutive, atteignant un niveau record de 20,1 milliards de dollars. Quarante-quatre pour cent du total provenaient d’activités associées à des entités sanctionnées.

Quelle est la prochaine étape pour l’intérêt institutionnel en matière de cryptographie ?

L’intérêt institutionnel pour la cryptographie est sur le point de remodeler le futur paysage financier alors que Wall Street abandonne son mantra « louez la mer, restez à terre » et est désormais de plus en plus attirée par le cryptoverse.

La montée en puissance de l’adoption institutionnelle est sur le point d’inaugurer une vague de nouveaux investissements grâce à l’introduction de produits cryptographiques institutionnels innovants. Ce changement a pris une ampleur notable avec le lancement du premier ETF Bitcoin Futures aux États-Unis en 2021. Bien que cet ETF soit basé sur des contrats à terme plutôt que lié au marché au comptant du Bitcoin, sa création a marqué un pas important dans la bonne direction. Bien entendu, plus de 12 sociétés ont déposé des demandes auprès de la SEC pour un ETF Bitcoin au comptant.

L’appétit croissant des investisseurs institutionnels pour les produits financiers conventionnels liés aux cryptomonnaies entraîne la création de nouvelles offres, entraînant un afflux d’investissements.

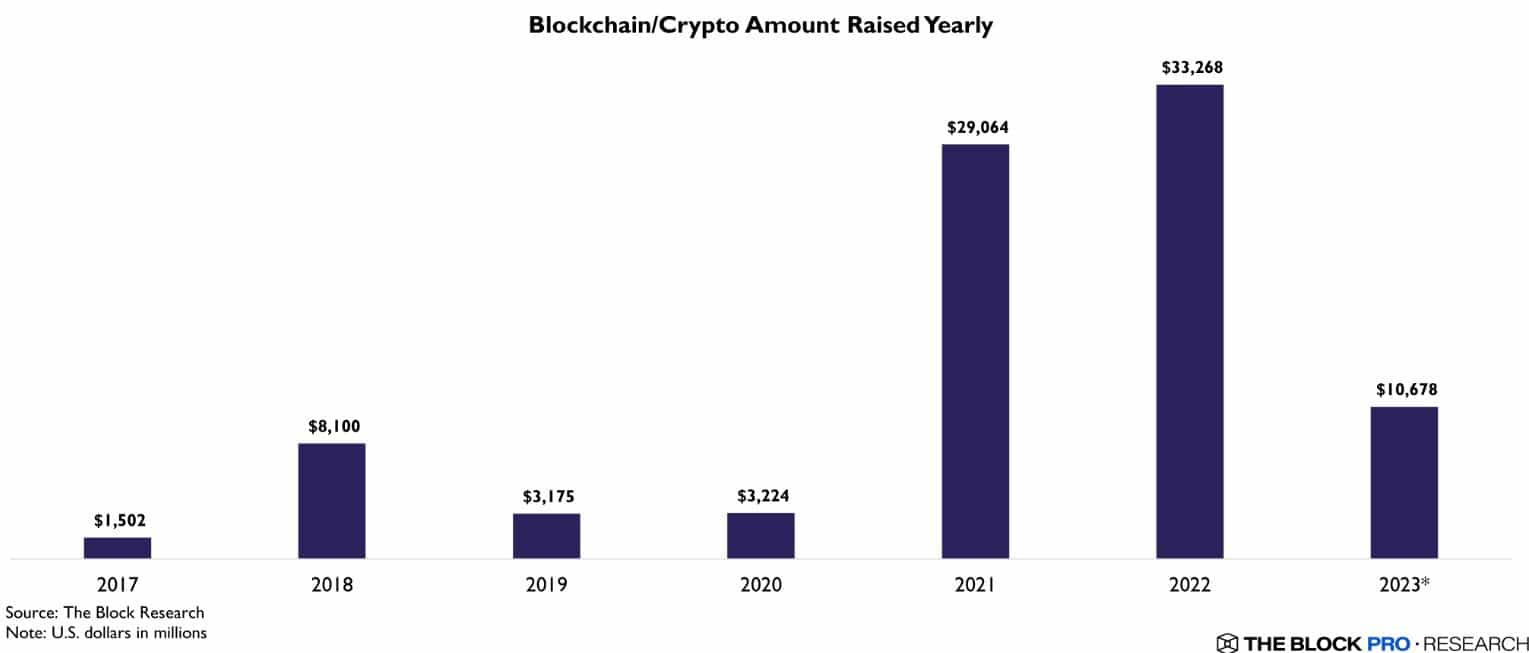

En parlant de cela, le financement du crypto VC a pris un coup en 2023, chutant de 68 % en 2023 à 10,7 milliards de dollars, contre 33,3 milliards de dollars en 2022, selon The Block. Pourtant, le total dépasse les précédents marchés baissiers, dépassant les 6,4 milliards de dollars investis en 2019 et 2020.

À mesure que le marché des cryptomonnaies continue de mûrir, l’implication institutionnelle est susceptible d’augmenter en raison de facteurs tels que :

- Le développement continu des cadres réglementaires devrait fournir aux institutions des lignes directrices plus claires.

- L'approbation et le lancement très attendus des fonds négociés en bourse au comptant Bitcoin et Ether aux États-Unis

- L'évolution de DeFi et les progrès continus de la technologie blockchain.

Tendances émergentes et catalyseurs potentiels

Il existe quelques tendances émergentes qui devraient agir comme catalyseurs d’une participation institutionnelle accrue au marché de la cryptographie.

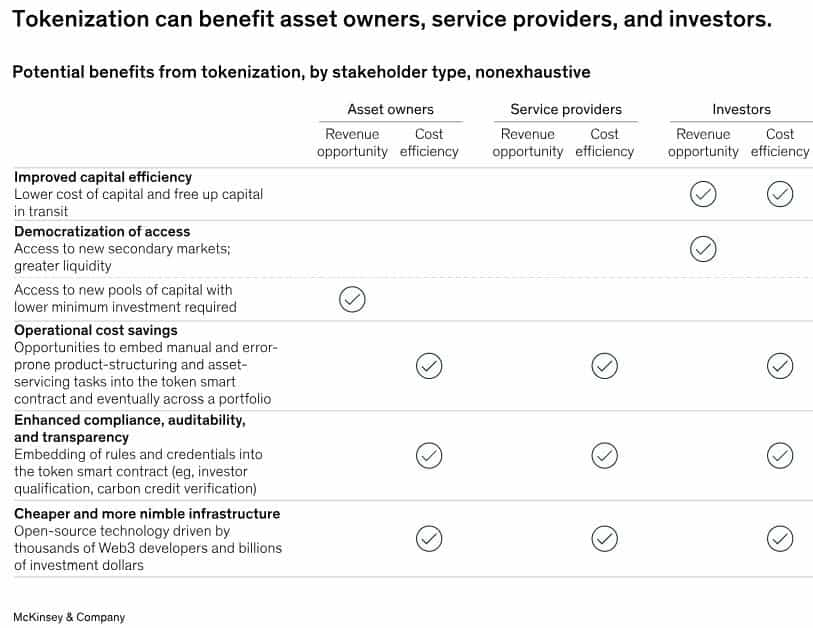

Tokenisation

Une tendance notable est l’intérêt croissant pour la tokenisation des actifs du monde réel. La tokenisation, un processus impliquant l’émission d’une représentation numérique d’un actif, est devenue le nouveau mot à la mode en matière de cryptographie. Le spectre des actifs tokenisés couvre des éléments physiques comme l'immobilier ou l'art, des instruments financiers tels que des actions ou des obligations, des actifs incorporels comme la propriété intellectuelle, et même des identifiants et des données personnelles.

L’impact potentiel de la tokenisation est important. Les experts du secteur prévoient une augmentation substantielle, les prévisions prévoyant jusqu'à 5 000 milliards de dollars de volume d'échanges de titres numériques tokenisés d'ici 2030.

Bien que le concept de tokenisation des actifs numériques ait retenu l’attention depuis son introduction en 2017, son adoption généralisée a pris du retard. Malgré un battage médiatique persistant, une traction significative a mis du temps à se développer.

Clarté réglementaire

Toute discussion dans le domaine de la cryptographie est incomplète sans une cerise sur le gâteau en matière de réglementation !

Une réglementation plus claire est la clé pour ouvrir un nouveau chapitre dans l’adoption des crypto-monnaies par les grandes institutions. À mesure que le paysage réglementaire des actifs numériques se précise, les principaux acteurs du secteur financier trouveront probablement plus de confort et de confiance dans la navigation dans l’espace cryptographique. La clarté de la réglementation répond aux préoccupations de longue date concernant la conformité, les cadres juridiques et l’atténuation des risques, qui ont traditionnellement dissuadé l’implication institutionnelle dans le marché de la cryptographie.

L’UE est bien en avance sur la plupart des pays en matière de réglementation du marché de la cryptographie. En avril 2023, l’UE a adopté la réglementation sur les marchés de crypto-actifs (MiCA), qui a été accueillie en grande pompe. Le ministre français des Finances, Bruno Le Maire, l'a qualifiée de loi « historique », tandis que l'actuel PDG de Binance, Changpeng Zhao, a salué le «des règles du jeu claires.»

Voici un tableau soigné, gracieuseté de CoinDesk, qui présente les bases de MiCA.

| Le bon | Le mauvais |

|---|---|

| Sécurité juridique | Des règles difficiles à respecter |

| Des règles adaptées à la cryptographie | Des amendes d'un million d'euros pour toute erreur |

| Crédibilité envers les clients méfiants | Plafonds sur les pièces stables en USD |

| Une licence pour opérer dans tout le bloc | Les NFT sont une zone grise |

| Attirer les investissements TradFi | On ne sait pas exactement comment fonctionnera l’application des lois à l’étranger |

Les États-Unis sont à la croisée des chemins en matière de réglementation de la cryptographie. La réglementation par application ne parvient pas à apporter la clarté nécessaire ni à protéger les consommateurs tout en freinant l’innovation. – Gémeaux

Le passage de l’incertitude à la clarté réglementaire est une étape cruciale qui pourrait ouvrir les vannes à une participation institutionnelle substantielle au marché de la cryptographie.

Pensées finales

Le récit cryptographique de Wall Street a évolué d'une observation prudente à une participation active.

Les rendements époustouflants offerts par les crypto-monnaies ont servi de catalyseur convaincant aux institutions pour réévaluer leur scepticisme initial. Ce changement ne vise pas nécessairement à enrichir leurs bilans, mais signifie potentiellement une reconnaissance plus large du potentiel de la technologie blockchain. Cette attention joue un rôle central dans la légitimation du marché de la cryptographie dans son ensemble, dissipant la notion d’actifs numériques comme étant purement spéculatifs.

Pour l’avenir, les perspectives d’avenir en matière d’intérêt institutionnel pour la cryptographie semblent prometteuses. Les prédictions suggèrent une intégration plus profonde des actifs numériques dans les portefeuilles institutionnels, tirée par les évolutions réglementaires, le lancement de fonds négociés en bourse au comptant et les progrès de la finance décentralisée. Les tendances émergentes, telles que la tokenisation, présentent des opportunités supplémentaires.

Alors que Wall Street adopte les crypto-monnaies, le passage du scepticisme à l’exploration active ouvre la voie à une nouvelle ère financière.